- カードローン比較

- カードローン基礎知識

- カードローンの基本

- バンクイックの評判はやばい? クチコミや審査に落ちる人の特徴を解説

バンクイックの評判はやばい? クチコミや審査に落ちる人の特徴を解説

出典元:Getty Images

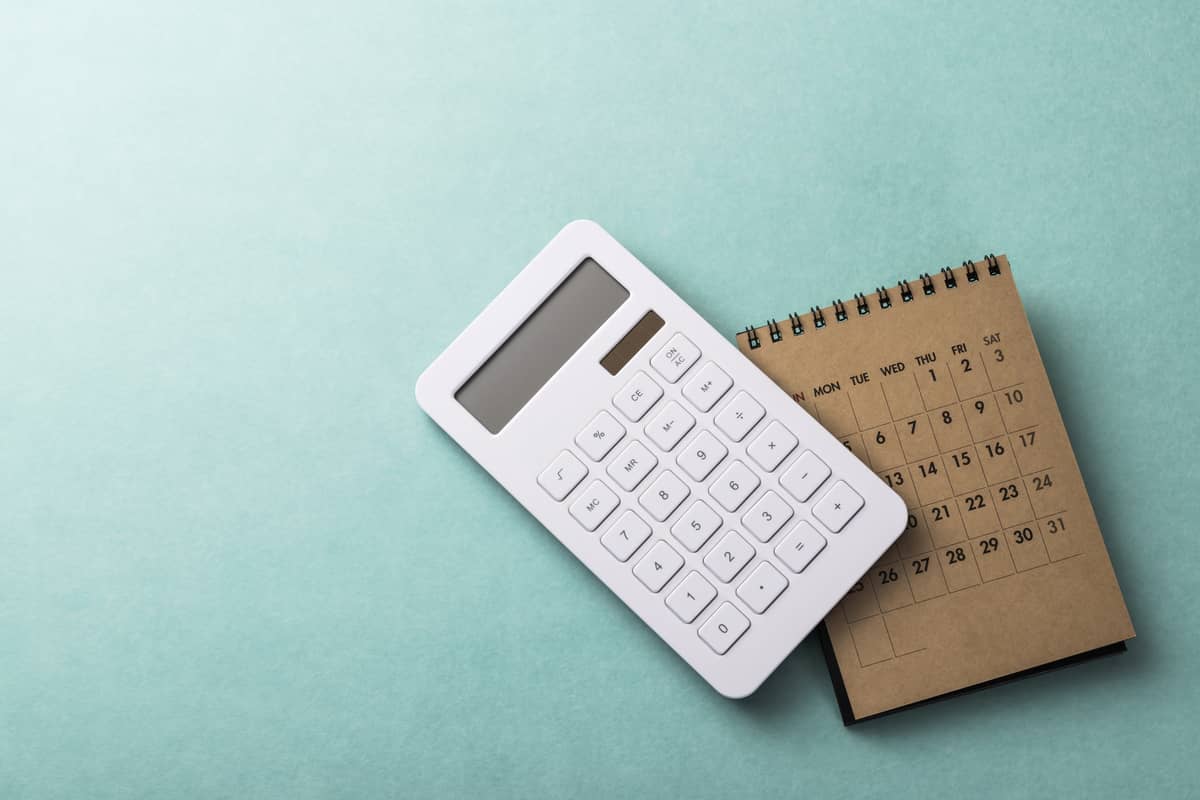

三菱UFJ銀行が提供するカードローン、バンクイック。利用してみようと思っている人のなかには、「在籍確認があって面倒だった」「金利が高い」というクチコミを見て、不安になっている人も少なくないでしょう。

今回はバンクイックのクチコミ・評判を調査したうえで、利用するメリット・デメリットや審査の厳しさ、審査に通過するコツなどを解説します。バンクイックを利用しようか悩んでいる人は、最後までチェックしてみてください。

元銀行員/mybest 金融サービス情報コンテンツ担当

大島凱斗

元銀行員として、法人顧客の経営支援・融資商品の提案、個人顧客の資産運用相談業務を担当。現在は日本最大級の商品比較サービスmybestにて金融・サービス商材の情報提供コンテンツを統括している。

当サイト内の記事内容はユーザー視点で公正に作成されております。詳しくは掲載方針・ポリシーをご覧ください。

目次

- バンクイックとは? 貸金業法のもとで営業している正規の消費者金融

- バンクイックの評判は悪くない! クチコミをチェック

- バンクイックを利用するデメリットはある?

- バンクイックを利用するメリットは?

- バンクイックの審査は厳しめ? 申込条件は幅広い人が対象

- バンクイックの審査に落ちても理由は教えてもらえない

- バンクイックの審査に落ちやすい人の特徴と対策方法とは?

- バンクイックを利用する流れを4STEPで解説

- バンクイックの借入れ・返済方法は?

- バンクイックに関するよくある質問

- バンクイックのクチコミや基本情報についてはこちらをチェック

- バンクイック以外の銀行カードローンが気になる人はランキングをチェック

- すぐに借りたい人は消費者金融のカードローンも検討してみよう

バンクイックとは? 貸金業法のもとで営業している正規の消費者金融

出典元:Getty Images

バンクイックは三菱UFJ銀行が提供するカードローンであり、金融庁から認可を受けている消費者金融です。

認可を受けた業者は貸金業法を守って営業しています。そのため、バンクイックが違法な取り立てを行ったり、高額な金利を請求したりすることはなく、安心して利用できます。

また、大手消費者金融のアコムが保証会社を担っていることから、審査がスピーディーに進む傾向がある点も特徴です。

※参考:金融庁 貸金業者登録一覧(外部サイト)

バンクイックの評判は悪くない! クチコミをチェック

出典元:Getty Images

Yahoo! JAPANファイナンス上のクチコミを見ると、バンクイックの評判は悪くありませんでした。投稿されたクチコミでは、「とてもよい」「よい」と答える人が過半数を占めています。

「審査が早く、近くにATMがあり利用する際も便利だった」「手数料がかからない点がよかった」「郵送物がなく、借入れが家族にバレなかった」などのよいクチコミが多く見られ、評判は悪くないといえるでしょう。

一方で、「金利が高かった」「在籍確認の電話がかかってきた」など悪いクチコミもいくつか見られました。バンクイックは問題がある会社では決してないものの、よいクチコミ・悪いクチコミから、バンクイックにはメリットとデメリットの両方があることがわかります。

利用するかを決めるための判断材料として、メリット・デメリットを次項から詳しく見ていきましょう。

バンクイックを利用するデメリットはある?

バンクイックに悪いクチコミがある理由は、いくつかのデメリットがあるからだと考えられます。申込みの前に、バンクイックを利用するデメリットを確認しましょう。

電話による在籍確認がある

出典元:Getty Images

バンクイックでは、電話による在籍確認が行われる場合があります。在籍確認とは、申込者の返済能力をチェックするために、申告した勤務先で働いているかを確認する審査です。正社員だけでなく、派遣社員やアルバイト、パートの人でも実施されることがあります。

在籍確認の電話はプライバシーに配慮して行われるため、必ずしもカードローンの利用が周囲に気づかれるとは限りません。申込者本人が電話に出られなくても、会社の人が「◯◯は不在です」と在籍していることがわかる回答をすれば、在籍確認は完了します。

とはいえ、どうしても気づかれるのが心配な人や、電話を取るのが難しい人もいるでしょう。在籍確認の電話を避けたい場合は、申込時点でバンクイックに相談してみるか、電話での在籍確認をしないと明言しているカードローンを利用するのがおすすめです。

三菱UFJ銀行の口座がないと利用しづらい

出典元:Getty Images

バンクイックは三菱UFJ銀行の口座を開設しなくても利用できますが、他行口座では借入れや返済時に手間がかかる可能性があります。

他行口座を利用する場合、自動引落としによる返済は不可です。毎月ATMや振込で返済しなければいけないため、返済忘れが不安な人にとってはデメリットといえます。

借入方法はATMと振込みの両方を利用可能です。ただ、他行口座への振込を依頼する場合は、初回のみ第二リテールアカウント支店(0120-76-5919)への電話申込みが必須です。三菱UFJ銀行口座を利用するなら、初回利用時も電話をする手間がかかりません。

また、ゆうちょ銀行をはじめとする一部金融機関は振込みでの借入れを利用できないので、気になる人は申込時に確認しましょう。

バンクイックを利用するメリットは?

バンクイックはデメリット以上に、さまざまな魅力があります。バンクイックを利用するメリットを確認し、デメリットと比較したうえで利用するか検討してみてください。

金利が年1.8%~年14.6%と消費者金融より低い

出典元:Getty Images

高金利という悪いクチコミがあるものの、バンクイックの金利は年1.8%〜年14.6%で、消費者金融より低めです。銀行カードローンは一般的に、消費者金融より金利が低く設定される傾向があります。例として、大手消費者金融と銀行カードローンの金利を比較してみましょう。

【大手消費者金融カードローンの金利】

- アコム:年3.0%~年18.0%

- アイフル:年3.0%~年18.0%

- プロミス:年4.5%~年17.8%

【銀行カードローンの金利】

- 三井住友銀行カードローン:年1.5%〜年14.5%

- 楽天銀行スーパーローン:年1.9%~年14.5%

- auじぶん銀行カードローン:年1.48%~年17.5%

バンクイックと大手消費者金融を比べると、最低金利・最高金利ともにバンクイックのほうが低く設定されています。ほかの銀行カードローンと比べても一般的な金利であり、大きな差はありません。金利が低いほど返済の負担が軽くなるので、返済コストを抑えたい人にはバンクイックが向いています。

テレビ窓口を利用すれば最短即日融資も可能

出典元:Getty Images

バンクイックでは、カード受け取り時にテレビ窓口を利用すると最短即日融資が可能です。テレビ窓口とは、三菱UFJ銀行の支店のATMコーナーに設置されている窓口のこと。オペレーターのサポートを受けながら手続きができ、窓口業務の終了後も利用可能です。

バンクイックのカード受け取り方法は、テレビ窓口と郵送の2パターンが用意されています。郵送の場合はカード発行後に簡易書留で届くため、受け取りまでに時間がかかる点がネックです。

一方、無人契約機のテレビ窓口なら契約後に即日カードの受け取りが可能。申込状況によってはその日のうちにお金を借りられます。即日融資対応の銀行カードローンは限られるため、急ぎでお金を用意したい人にはメリットが大きいでしょう。

テレビ窓口設置店は公式サイト(外部サイト)で確認できます。ちなみにテレビ窓口では新規申込みができないので、ウェブで手続きを済ませてから来店しましょう。

CFP認定者/オンダFP事務所代表

恩田雅之

銀行系カードローンは、消費者金融系に比べ金利が低く設定されています。ただし、はじめて利用する人向けの無利息期間は設けられていない場合が多いです。継続的利用を考えていない場合は、消費者金融系も有力な候補となるでしょう。

三菱UFJ銀行の口座を開設せずに利用できる

出典元:Getty Images

バンクイックは、三菱UFJ銀行の口座を開設せずに利用できる点も魅力です。

銀行カードローンでは自社の口座開設を必須にしているケースが多くありますが、バンクイックなら口座開設をする手間や時間がかからないので、比較的スピーディに利用を始められるでしょう。口座を増やさずに普段使っている口座を利用できることから、管理が楽な点もメリットといえます。

ただ、口座開設なしで利用できるとはいえ、三菱UFJ銀行の口座はあったほうが便利です。三菱UFJ銀行の口座があれば、申込時の入力項目が減る、自動引き落としで返済できるなどのメリットがあります。「使いたい口座が決まっている」「便利に利用したい」など、自分の希望に合わせて口座を開設するか決めるとよいでしょう。

三菱UFJ銀行やコンビニATMの手数料がかからない

出典元:Getty Images

バンクイックでは、三菱UFJ銀行やコンビニATMの手数料がかかりません。ATMから借入れ・返済する場合、三菱UFJ銀行ATMやセブン銀行ATM、ローソン銀行ATM、イーネットATMなら早朝や夜でも手数料が無料です。

ATMだけでなく、振込みによる借入れも手数料はかかりません。また、振込みで返済する場合は、三菱UFJダイレクトや三菱UFJ銀行ATMを利用する場合のみ手数料が不要です。

消費者金融のカードローンでは、コンビニATMからの借入れ・返済で手数料がかかるケースが少なくありません。1回の手数料は数百円でも、何度も支払うと大きな金額になるので、手数料無料で利用できる点は大きな魅力です。

24時間いつでも申込みできる

出典元:Getty Images

インターネットから24時間いつでも申込みできることも、バンクイックのメリットです。

バンクイックの申込方法には、インターネットと電話の2種類があります。電話申込みの対応時間は平日の9:00〜21:00、または土・日・祝日の9:00〜17:00です。12月31日から1月3日は休業しているので、電話をかけてもつながりません。

一方のインターネット申込みは24時間いつでも申込みできるので、好きなタイミングで手続きできます。日中忙しい人や電話が苦手な人でも申込みやすいでしょう。

最小返済額が1,000〜2,000円だから返済しやすい

出典元:Getty Images

バンクイックの最小返済額は1,000〜2,000円と、生活に支障が出にくい金額から返済できます。バンクイックでは、返済日時点の借入残高に応じて返済額が決まる仕組みです。借入利率や借入残高によって、以下のように最小返済額が変動します。

借入利率年8.1%以下で借入残高10万円以下であれば、最小返済額は1,000円。返済日時点の借入残高が10万円増えるごとに、最小返済額も1,000円ずつ増加します。

借入利率が年8.1%を超えており、借入残高10万円以下の最小返済額は2,000円です。借入残高が10万円増えるごとに、最小返済額は2,000円ずつ増えます。

無理のない範囲で返済額を設定すれば、生活と返済を両立しやすいでしょう。ただし返済額を少なくしすぎると、返済期間が長引いて元本の返済が進みにくくなることも。結果的に返済負担が重くなる可能性があるため、なるべく多めに返済できるとベターです。

CFP認定者/オンダFP事務所代表

恩田雅之

最小返済額の返済は、毎月の支払いが楽になる反面、支払期間が長期化する可能性があります。その場合、総支払額(元金+利息)が増える点に注意が必要です。返済額シミュレーションを利用して無理のない返済額を設定しましょう。

自宅への郵送物をなくせる

出典元:Getty Images

テレビ窓口でカードを受け取ると、自宅や勤務先への郵送物をなくせます。自宅や勤務先への郵送物がなければ、周囲の人にカードローンの利用が気づかれにくいでしょう。

ローンカードの受け取り方法はテレビ窓口・郵送の2種類です。郵送での契約・受け取りを選ぶと、自宅へ書類が届くので注意しましょう。郵送物なしで契約したい人は、ウェブ申込後にテレビ窓口でカードを受け取るのがおすすめです。

ちなみに、返済に遅れても入金しない場合は電話で催促されることがあります。催促の電話も無視すると督促状が自宅へ届く可能性があるので、周囲に気づかれたくない人は注意してください。

専用アプリで管理しやすい

出典元:Getty Images

専用アプリで利用状況を簡単に管理できる点もメリットです。バンクイックアプリでは、利用残高や利息、過去3カ月分の取引明細、次回返済金額、次回返済期日などを照会できます。ほかにも以下のように便利なサービスが豊富です。

- アプリから普通預貯金口座への振込みを依頼できる

- 返済期日の3営業日前と当日に通知がくる

- 限度額の増額を申込みできる

- 登録情報の確認・変更ができる

- 申込時に必要な書類をアプリから提出できる

バンクイックアプリは、App Store・Google Play ストアでダウンロードが可能です。公式サイト(外部サイト)の二次元バーコードを読み込んでダウンロードする方法もあります。

なお、毎週月曜0:45〜翌朝5:00のシステムメンテナンス中は利用できないので注意してください。

バンクイックの審査は厳しめ? 申込条件は幅広い人が対象

出典元:Getty Images

バンクイックの審査が厳しいかどうかの判断は不可能です。成約率・審査通過率などを公表していないので、審査の厳しさはわかりません。

一般的に銀行カードローンの審査は厳しめといわれています。なぜなら、銀行カードローンは消費者金融と異なり、保証会社と銀行の両方の審査を通過する必要があるからです。2つの審査基準をクリアする必要があることから、審査通過のハードルが低いとはいえないでしょう。

とはいえ、バンクイックの申込条件は幅広い人を対象にしているので、条件を満たせるのであれば借入れできる可能性は十分にあります。バンクイックの申込条件は以下のとおりです。

- 満20歳以上65歳未満で国内に居住している

- 個人である

- 保証会社のアコム株式会社の保証を受けられる

- 安定した収入がある

日本国籍を保有していない人でも、永住許可を受けていれば申込条件を満たします。ただし個人を対象としているため、事業資金に利用したい法人は対象外です。

※参考:バンクイック(外部サイト)

バンクイックの審査に落ちても理由は教えてもらえない

出典元:Getty Images

バンクイックの審査に落ちても理由は教えてもらえません。審査に通過したかどうかだけが、Eメールまたは電話で通知されます。審査に落ちても明確な理由はわからないので、再申込みをするときは自ら落ちた理由を考えて対策しなければなりません。

なお、一般的にカードローンの審査は、返済能力を確認する仮審査と本人確認を行う本審査の2種類です。仮審査を通過すれば本審査にも通る可能性が高いといわれますが、信用情報などに問題があれば本審査で落とされることもあります。

仮審査を通過できても、本審査通過の連絡があるまで融資を受けられるかはわからないと覚えておきましょう。

バンクイックの審査に落ちやすい人の特徴と対策方法とは?

バンクイックの審査を通過できない人には、いくつかの共通点があると考えられます。バンクイックの審査に落ちやすい人の特徴と対策方法を紹介するので、申込時の対策に役立ててください。

すでに他社で多額を借りている

出典元:Getty Images

すでに他社で多額を借りている人は審査に落ちやすいでしょう。金融機関は貸倒れリスクの高い多重債務者を避けたいと考えます。他社で借入れすること自体に問題はないものの、借入額や借入件数が多いと返済能力を疑われ、審査に落ちるケースは珍しくありません。

すでに多額の借入れがある場合は総量規制の基準が影響することも。消費者金融の場合は、年収の3分の1を超える貸付を禁じる総量規制が定められています。その点、銀行カードローンは総量規制が適用されないため、理論上は年収の3分の1を超える借入れも可能です。

しかし、実際は過剰な貸付を避けるために独自の基準を設けているケースが多く、借入額が多い場合は審査落ちの可能性が高いといえます。審査に通過したいのであれば、バンクイックでの借入額と他社借入額の合計が年収の3分の1を超えないように調整すべきでしょう。

複数社での借入れが膨らんでいる人は、おまとめローンを検討するのも手です。おまとめローンとは、複数の借入れを1つにまとめられる商品のこと。金利が下がる、返済日をまとめられるなどのメリットがあるので、返済負担を軽減したい人はおまとめローンをチェックしてみてください。

※参考:日本貸金業協会(外部サイト)

CFP認定者/オンダFP事務所代表

恩田雅之

複数のカードローンを1つの会社にまとめる「おまとめローン」は、返済専用のため追加の借入れができないのが一般的です。1社のカードローンを他社に借り換える「借換えローン」とは仕組みが違う点に注意しましょう。

金融事故を起こして信用情報にキズがついている

出典元:Getty Images

過去に金融事故を起こして信用情報にキズがついていると、審査落ちの原因になることがあります。

金融事故とは、支払いに遅れる、返済免除の交渉をするなど、返済に関するトラブルのこと。信用情報はクレジットカードやカードローンの申込みや契約、利用履歴を客観的に記したもので、申込者の信用性を判断するための材料です。金融機関は貸倒れリスクを避けたいと考えるため、信用情報に問題がある人への融資を断る傾向があります。

金融事故の情報が登録される期間は内容によって異なりますが、目安は5〜10年程度です。すでに信用情報にキズがついている場合は事故情報が消えるまで待つか、返済を続けて信用回復に努めることが大切といえます。

自分の信用情報にキズがついているか確認したい場合は、信用情報機関へ開示請求しましょう。1,000円前後で開示できるので、不安な人はぜひチェックしてみてください。

複数のカードローンに申込みしている

出典元:Getty Images

複数のカードローンへ同時に申込みしている人も、審査に落ちる可能性が高いでしょう。複数の金融機関に同時または短期間で申込みをすると、お金に困っている印象を与えてしまい、審査で不利になると考えられます。

早く審査に通過したいからと、複数のカードローンに申込みする人は少なくありません。しかし、カードローンの申込情報は信用情報に登録されるので、審査の段階で複数申込みが知られてしまい、すべての審査に落ちる可能性があります。審査に通過したいのであれば、1社ずつ申込みすることが大切です。

カードローンへの申込情報は6カ月程度登録されます。すでに複数、またはバンクイック以外のカードローンへ申込みをした人は、申込情報が消えてから再審査を受けましょう。

勤続年数や収入などに信用がない

出典元:Getty Images

勤続年数が短い人は安定した収入がないと判断されやすく、審査で不利になる可能性が高いです。また、収入が低い人は返済能力を不安視され、融資を受けられない可能性があります。

明確な基準は断言できませんが、審査に通過しやすいとされる一般的な目安は、勤続年数が1年以上、年収が200万円程度です。審査に通過できるか心配な人は、勤続年数や収入が目安を超えているか見直してみましょう。

収入が審査落ちの原因と考えられる場合は、借入希望額を下げるのも手です。問題なく返済できるかをチェックするために、審査時は収入と借入希望額のバランスが重視されます。収入に対して借入希望額が高すぎると審査通過は難しいため、借入希望額が収入に見合っているかを確認しましょう。

バンクイックの10秒借入れ診断(外部サイト)を利用すれば、年齢や年収、他社の借入状況を入力するだけで借入れが可能かチェックできます。診断結果を参考にして、収入と借入希望額のバランスを考えてみるのがおすすめです。

申込内容に虚偽・誤りがある

出典元:Getty Images

申込内容に虚偽・誤りがあると、審査に落ちる可能性が高いでしょう。うその内容を書いて申込みをしても、審査の段階で気づかれる可能性が高いといえます。虚偽が発覚した場合は信用が損なわれてしまい、審査の通過は困難です。

カードローンの申込履歴は信用情報に登録されるため、今後の借入審査に悪影響が及ぶことも。どうしても借りたいからといって虚偽の内容を書くと、バンクイックはもちろん、ほかのローン審査でも不利になると覚えておきましょう。わざとではないにせよ、記載内容に不備や誤りがあった場合も同様です。

虚偽・誤りが多い項目には、年収や勤続年数、勤務先情報、他社借入件数、他社借入金額などが挙げられます。誠実に回答することはもちろん、誤りがないかをよく確認してから申込みすることが大切です。

バンクイックを利用する流れを4STEPで解説

バンクイックは借入れまで4つのステップで完了します。スムーズに手続きするためにも、バンクイックを利用する流れを確認しておきましょう。

STEP1:申込内容を入力する

出典元:Getty Images

まずは公式サイトで申込内容を入力するか、0120-959-555に電話をかけて申込みしましょう。申込時に必要な情報は、個人情報や連絡先、勤務先情報、他社借入状況などです。正確に申告するためにも、他社の借入状況は事前に整理しておくとよいでしょう。

ウェブなら24時間申込みできますが、電話は平日9:00~21:00、土日祝日は9:00~17:00までです。12/31~1/3は休業しており、電話をかけてもつながらないので注意してください。

STEP2:必要書類を提出する

出典元:Getty Images

申込後、本人確認書類や収入証明書を提出しましょう。提出方法はウェブアップロードやテレビ窓口、郵送、FAXのいずれかから選べます。本人確認書類として使える書類は、以下のとおりです。

- 運転免許証

- 健康保険証

- パスポート

- マイナンバーカード

- 在留カード

- 特別永住者証明書

上記のなかから2種類を提出できない場合、住民基本台帳カードや運転経歴証明書、福祉手帳、住民票の写し、公共料金や社会保険料の領収書などを追加で用意してください。

利用限度額の希望が50万円を超える場合は、収入証明書として源泉徴収票や住民税決定通知書、納税証明書、確定申告書のコピーも必要です。

STEP3:審査や在籍確認を受ける

出典元:Getty Images

書類の提出が完了したら、審査や在籍確認が行われます。在籍確認が進まないと申告した勤務先が正しいか判断できないので、審査には通過できません。在籍確認の電話には必ず出るようにしましょう。

審査が完了すると、当日の9:00〜21:00、土・日・祝日は9:00〜17:00に審査結果が通知されます。結果の通知方法はEメールまたは電話です。申込みをした時間や審査状況によっては、審査結果の通知が翌日以降になる場合もあるので注意してください。

CFP認定者/オンダFP事務所代表

恩田雅之

電話による在籍確認は、申込書に記入した勤務先に在籍しているかどうかの確認が目的なので、あまり心配することはありません。本人が不在であっても、ほかの人から在籍確認が取れれば確認が終了します。

STEP4:カードを受け取ると借入れ・返済が始まる

出典元:Getty Images

審査通過後に契約手続きをしてカードを受け取れば、借入れ・返済が可能です。カードの受け取り方法は、テレビ窓口・郵送のいずれかを選択してください。テレビ窓口であれば、最短即日にカードを受け取れます。

テレビ窓口設置店は公式サイト(外部サイト)から検索が可能です。受け取る際は、有効期限内かつ現住所が記載された運転免許証の原本を持っていきましょう。

テレビ窓口を選択した場合、契約後10日以内に受け取らなければ自宅宛へカードが郵送されます。また、郵送を選ぶと転送不要の簡易書留が届きますが、郵便不着などで受け取れなかった場合は再審査が行われることもあると覚えておきましょう。

バンクイックの借入れ・返済方法は?

バンクイックの借入れ・返済方法はいくつかの種類があります。自分が希望する方法で借入れ・返済ができるか、事前に確認しておきましょう。

借入方法は振込み・ATMの2種類

出典元:Getty Images

バンクイックの借入方法は振込み・ATMの2種類です。いずれも手数料は無料なので、短期間に何度も借入れがしたいときも利用しやすいでしょう。また、振込の場合は「ゴホンニン」名で振込まれるため、万が一通帳を見られても気づかれにくいのがメリットです。

三菱UFJ銀行口座に振込んでもらう場合、初回利用時のみ平日0:00〜14:00の申込みは当日中、平日14:00以降や土日祝日の申込みは当日〜翌営業日中に振込まれます。2回目以降の利用時は、24時間いつでも申込後すぐの対応です。

他行口座に振込んでもらう場合は、初回利用時に第二リテールアカウント支店(0120-76-5919)へ電話する必要があります。2回目以降の利用は24時間可能ですが、振込みのタイミングは金融機関ごとに異なるので注意してください。

ATMでの借入れは、三菱UFJ銀行ATMやセブン銀行ATM、ローソン銀行ATM、イーネットATMから可能です。三菱UFJ銀行ATMは6:00〜23:50、コンビニATMは0:10〜23:50の間に利用できます。振込み・ATMの具体的な操作手順は公式サイト(外部サイト)でチェックしてみてください。

返済方法は口座引落としや振込み、ATMの3種類

出典元:Getty Images

バンクイックの返済方法は、口座引落としや振込み、ATMの3種類です。

口座引き落としは、三菱UFJ銀行の口座利用者のみ選べます。毎月指定した日に自動で引落とされるので、返済をうっかり忘れてしまうことを防げるでしょう。新規申込時に「口座あり」を選べば、手続き不要で自動的に適用されます。

振込みは、三菱UFJ銀行口座・他行口座のいずれからでも利用が可能です。三菱UFJダイレクトの利用者であれば手数料がかかりません。なお、15時以降に入金した場合は翌平日窓口営業日に反映されるので注意してください。

ATMを利用する場合は、三菱UFJ銀行ATMやセブン銀行ATM、ローソン銀行ATM、イーネットATMから手数料無料で返済できます。三菱UFJ銀行ATMの対応時間は6:00〜23:50、コンビニATMは0:10〜23:50です。コンビニATMは硬貨の取扱いが不可ですが、三菱UFJ銀行ATMなら平日8:45~18:00は硬貨も使えます。

返済日は、35日ごと・毎月指定日のいずれかから選択が可能。35日ごとの返済では、初回のみ借入れの翌日から35日以内に、2回目以降は直近の返済の翌日から35日以内に返済が必要です。毎月指定日で返済する場合、指定日の14日前から指定日までの間に入金してください。

バンクイックに関するよくある質問

疑問が残るまま申込みすると、利用を始めてから困った事態になる可能性があります。バンクイックに申込みする前に、よくある質問を確認しておきましょう。

周囲の人に気づかれないコツは?

出典元:Getty Images

ウェブ申込後にテレビ窓口でカードを受け取れば、周囲の人に気づかれるリスクを下げられます。ウェブ申込みであれば、カードローンの申込み・契約をしているところを周囲の人に見られません。

また、周囲の人に気づかれる理由の多くは、自宅への郵送物を見られることです。テレビ窓口で受け取れば郵送物をなくせるため、気づかれずに利用しやすいでしょう。テレビ窓口はATMコーナーに設置されており、ATMコーナーで会わない限りは「銀行を利用していただけ」とごまかせます。

ただし、必ず気づかれないと保証されるわけではありません。気づかれないようにするためには、専用アプリから手続きしてローンカードを持ち歩かない、契約書類を隠すなど、自分でもできる対策を心がけましょう。

バンクイックで返済に遅れたら?

出典元:Getty Images

バンクイックで返済に遅れると、遅延損害金が発生します。遅延損害金とは、返済に遅れたときに支払うペナルティーのようなお金です。バンクイックの遅延損害金は、借入残高×遅延損害金年率×遅延日数/365日で算出されます。

遅延損害金年率は、保証会社の保証料を含む年率です。日割りで計算されるので、万が一返済に遅れた場合は1日でも早く返済しましょう。

なお、返済日を過ぎて返済する場合の最小返済額は、毎回の返済額と遅延損害金の合計額です。バンクイックアプリやブラウザーの会員ページ、ATM、電話(0120-76-5919)で合計額を確認のうえ、ATMか振込みで支払いましょう。

一括で返済できる?

出典元:Getty Images

バンクイックでは一括返済ができます。返済日当日の利用残高を確認したうえで、ATMまたは振込みで入金してください。

利息が日割りで計算されるので、返済日によって必要な返済額が変わります。返済日当日の利用残高は、アプリやブラウザーの会員ページ、電話(0120-76-5919)で確認が可能です。

注意点として、コンビニATMでは硬貨を使用できません。1,000円未満の端数がある場合は、平日8:45~18:00に三菱UFJ銀行ATMを利用するか、振込みで返済しましょう。また、一括返済=解約ではない点も注意したいポイント。解約したい場合は別途手続きが必要です。

一括では完済できないものの、資金に余裕があって多めに返済したい場合は臨時返済が可能です。臨時返済の方法は、ATMまたは振込みにて最小返済額以上を入金するだけでOK。ただし、借入残高や利息、遅延損害金の合計金額を超える返済はできないので気をつけてください。

CFP認定者/オンダFP事務所代表

恩田雅之

一括返済の利用が金額的に難しい人は、資金に余裕があるときに臨時返済を検討してみましょう。臨時返済した金額はすべて元金に充当されるので、総返済額を減らしたり、返済期間を短縮したりする効果があります。

パートやアルバイト、年金受給者でも利用できる?

出典元:Getty Images

パートやアルバイト、年金受給者でもバンクイックを利用できます。満20歳以上65歳未満で安定した収入があり、保証会社の保証を受けられるのであれば雇用形態は問われません。公式サイトに「学生は不可」といった記載はないので、学生でも審査は受けられます。

ただし、審査では収入と借入希望額のバランスをチェックされる点に注意しましょう。正社員以外の人も審査は受けられるものの、収入が少なければ利用限度額を低く設定される傾向があります。

なお、収入のない学生や無職の人、専業主婦(主夫)は申込みできません。収入がない人がお金を借りたい場合は、国の公的融資制度や生命保険の契約者貸付、内定者専用ローンなどをチェックしてみてください。

おまとめローンはある?

出典元:Getty Images

バンクイックにおまとめローンはありませんが、借換えはできます。おまとめローンは複数のカードローンを1つにまとめること、借換えは別のカードローンへ乗り換えることです。

金利が低いカードローンへ借換えできれば、利息や返済額を減らせます。一方で、再審査を受ける必要があったり、借換え後に返済期間が長引くと返済総額が増えたりするデメリットも。信用情報に問題があると審査に通過できない点にも注意してください。

現在契約しているカードローンの金利が高くて毎月の返済に困っている人は、メリット・デメリットを理解したうえで、バンクイックへの借換えを検討してみましょう。

バンクイックを利用する人の目的は?

出典元:Getty Images

バンクイックを利用する人の目的は、生活費、車検や修理、パーツ購入といった車に関する費用、冠婚葬祭費などさまざまです。使い道が限定されていないため、自由にお金を使えます。介護・医療や引っ越し、海外旅行、高額商品の購入金として利用する人も少なくありません。

ただし、事業性資金への利用はできない点に注意してください。事業で使うお金を借りたい人は、ビジネスローンや個人事業主専用カードローン、消費者金融のカードローンなどを利用しましょう。

増額申請の方法は?

出典元:Getty Images

増額申請は会員ページやアプリ、電話から申込みできます。会員ページ・アプリへログインし、利用限度額増額の専用ページから申込みしましょう。電話で申込みする場合は、平日9:00〜21:00、土・日・祝日9:00〜17:00に、第二リテールアカウント支店専用ダイヤル(0120-76-5919)へ連絡してください。

増額申請時も審査があるので、申込みしたら必ず利用できるわけではありません。審査に落ちないように、新規申込みと同じように対策をしましょう。利用状況によっては三菱UFJ銀行から増額の案内が届くケースもありますが、同様に審査はあるので注意してください。

バンクイックのログイン方法は?

出典元:Getty Images

バンクイックの公式サイト(外部サイト)・アプリからログインできます。ログインする際は、7桁の口座番号と暗証番号を入力するだけでOK。バンクイックアプリなら生体認証によるログインも可能です。

ログインできない場合は、入力内容に問題がないか、システム障害が起こっていないか確認しましょう。アプリでログインできないときは、再インストールするとログインできることがあります。

解約は簡単にできる?

出典元:Getty Images

借入残高を完済していれば、問い合わせ窓口(0120-76-5919)に電話連絡をするだけで簡単に解約できます。完済と解約の手続きは別なので、解約したい場合は忘れずに電話連絡をしましょう。

バンクイックは簡単に解約できますが、一度解約すると審査を受け直さなければいけません。今後もバンクイックを利用する可能性がある場合は、解約しないことも選択肢のひとつです。完済しても解約手続きをしていなければ、新規申込みや審査をせずに再び利用できます。

バンクイックのクチコミや基本情報についてはこちらをチェック

「バンクイックはやばい」というクチコミに反して、真っ当なカードローンであることを解説してきました。とはいえ、より詳しいメリットやクチコミを把握してから利用するか検討したい人も少なくないでしょう。

以下のページでは、バンクイックの企業情報や金利、審査といった基本情報を紹介しています。実際に利用した人のクチコミも紹介しているので、申込みするか判断するための参考にしてください。

バンクイック以外の銀行カードローンが気になる人はランキングをチェック

バンクイックの特徴はわかったものの、ほかの銀行カードローンと比較検討したい人も多いでしょう。以下のページでは、各銀行カードローンをランキング形式で紹介しています。希望条件や借入金額、エリアから自分に合った銀行カードローンを検索できるので、ぜひチェックしてみてください。

すぐに借りたい人は消費者金融のカードローンも検討してみよう

銀行カードローンは即日融資が難しい傾向があります。すぐに借りたい人には、審査スピードが比較的速い消費者金融のカードローンがおすすめです。

以下の記事では、消費者金融のカードローンをランキング形式で紹介しています。審査スピードや金利、在籍確認の有無などを確認し、自分に合ったカードローンを探してみてください。

提供元:mybest

公開日:2024年03月26日

※本記事に掲載されている情報は2024年03月26日時点のものです。お申込みの際は各社公式サイトに記載の最新の情報を必ずご確認ください。

※本記事の情報は、各ローン会社の提供する個別の商品の内容等を保証するものではありません。また、情報の正確性等についても、これを保証するものではありません。本記事の情報を基に被った一切の損害について、LINEヤフー株式会社は一切の責任を負いません。本記事の情報を営業等に利用すること、第三者への提供目的等で利用すること等を固く禁止します。

※2022年4月の改正民法の施行により、成年年齢が18歳に引き下げられており、記事中における成年・未成年の対象についても変更が生じております。利用条件など各社の求める申込み資格の変更については、事業者ごとに判断が分かれておりますので、お申込みの際は各社の申込みページに記載の最新の情報を必ずご確認ください。

CFP認定者/オンダFP事務所代表

恩田雅之

バンクイック以外でも多くの銀行系カードローンの在籍確認は、勤務先への電話で行われています。電話による在籍確認を避けたいのであれば、借入金利は高くなりますが消費者金融系のカードローンを選択肢に入れるとよいでしょう。