カードローンの基礎知識

カードローンの基礎知識や借入先を選ぶ際のチェックポイント、利用前の不安の解消法などを詳しく解説します。

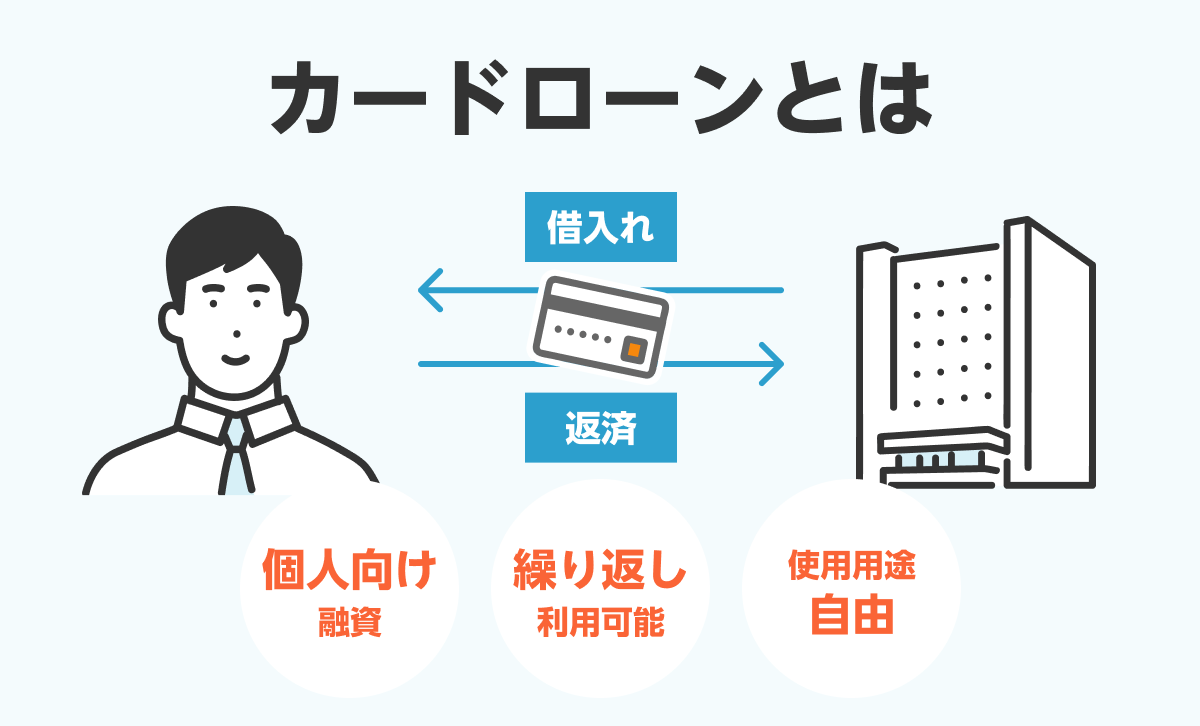

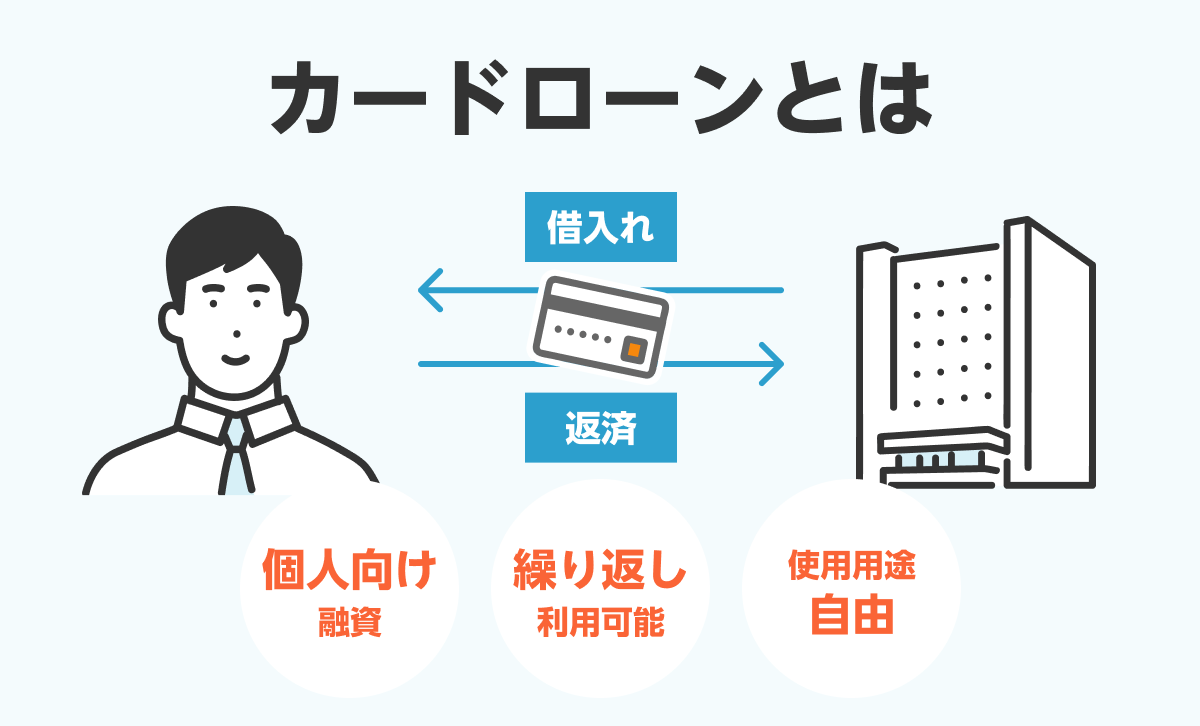

カードローンとは

カードローンとは、利用限度額(限度額は定期的に見直しが行われる)の範囲内で、繰り返し利用することが可能なローンです。そもそもローンとは、金融機関からお金を借り、毎月返済する仕組みのことをいいます。なかでもカードローンと呼ばれるものは、金融機関やクレジットカード会社などの貸金業者が提供している個人向け融資サービスです。

借入れた現金の使用用途は原則自由で、借入限度額の範囲内であれば繰り返し利用することが可能です。発行されるカードを用いれば銀行やコンビニエンスストアのATMなどで気軽に現金を引き出すことができる手軽さもメリットのひとつです。

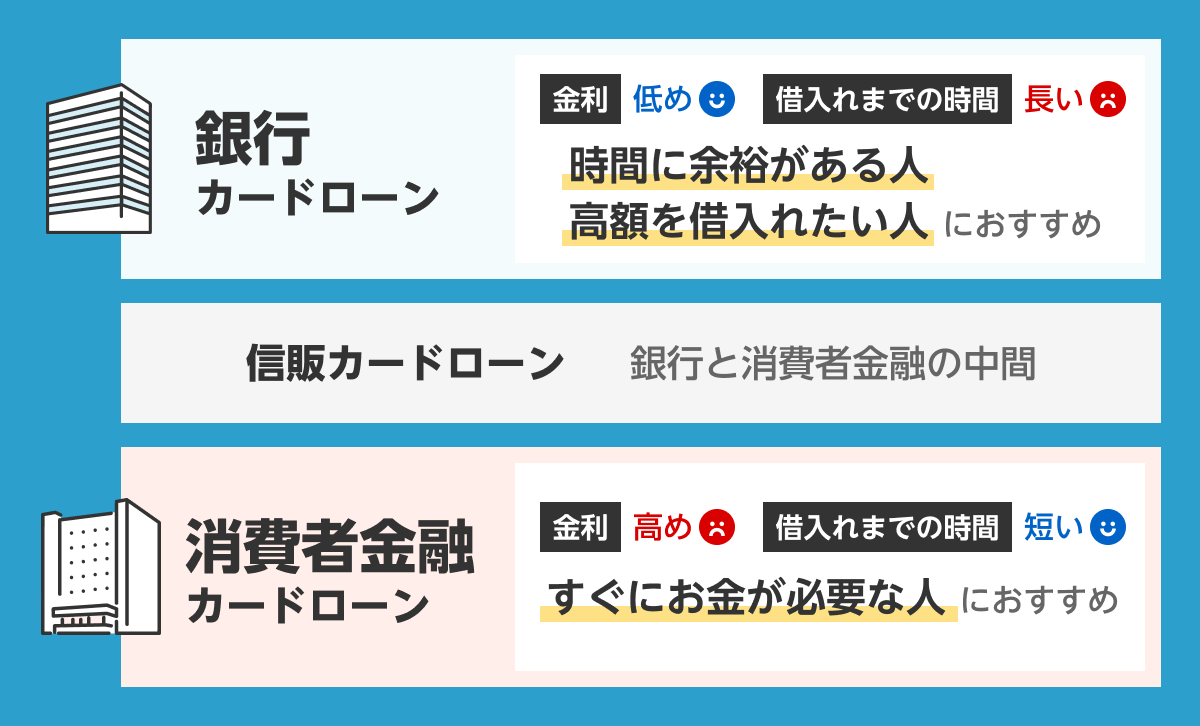

カードローンは発行する会社によって「銀行や信用金庫のローン」「消費者金融のローン」「信販会社のローン」の3つに分けられます。それぞれが長所と短所をもっており、詳細は後述します。

カードローンの種類

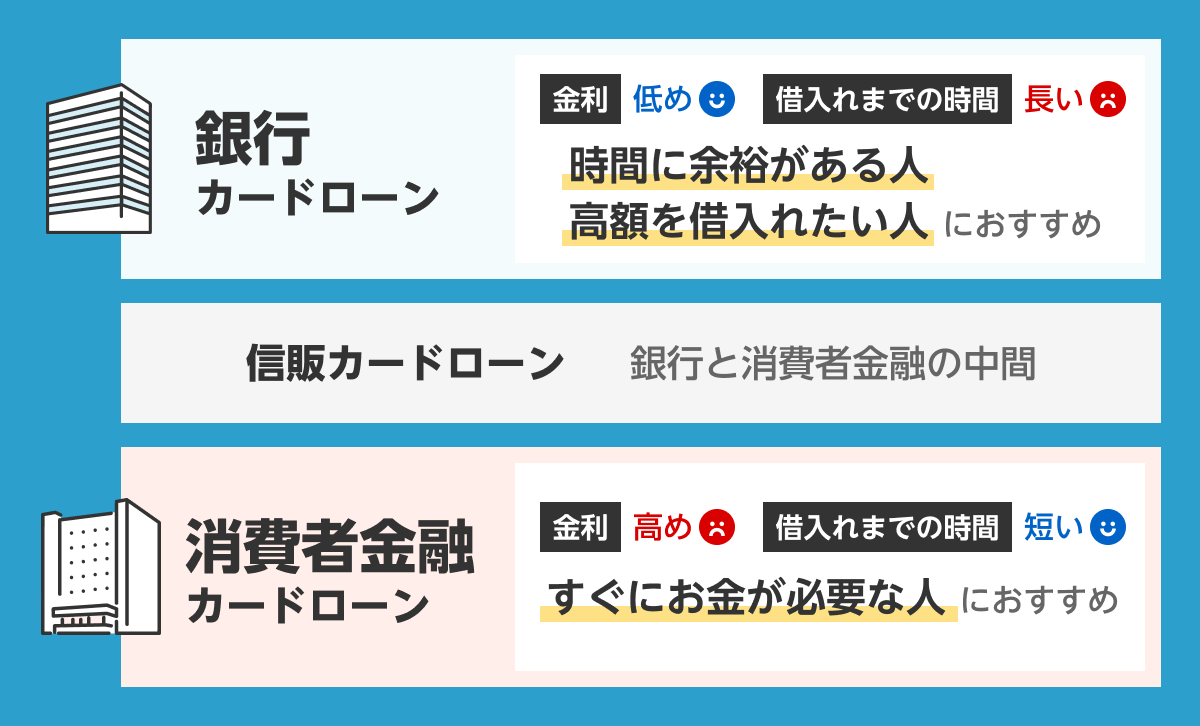

カードローンには、大きく分けて次の3種類があります。

- ・銀行カードローン(信用金庫、ろうきんなど含む)

- ・信販カードローン(クレジットカード会社)

- ・消費者金融カードローン

使途が自由な点や利用限度額内であれば何回でも借入れができる点など、基本的な利用方法は同じですが、申込みから借入れまでにかかる期間、金利、サービス内容などがそれぞれ異なります。

銀行・信用金庫のカードローン

借入先として最も一般的なのが銀行や信用金庫、JAバンク、ろうきん(労働金庫)などの金融機関が提供するいわゆる「銀行系カードローン」です。

銀行系ローンには、借入れたお金の使用用途に制限がないカードローンだけでなく、住宅ローンやマイカーローン、教育ローンなど目的別にさまざまな種類が用意されており、いずれも比較的低金利で借入れできるのが特徴です。

銀行系カードローンについても、後述する消費者金融のカードローンなどに比べて低い金利が設定されているのがポイントです。申込みから借入れまでにかかる期間はやや長いものの、借入限度額が高いというメリットもあります。

銀行カードローンのランキングを見る消費者金融のカードローン

個人に対しての融資を専門に行う貸金業者やそのサービスを「消費者金融」といい、それら消費者金融が提供するカードローンが「消費者金融カードローン」です。

借入れのしやすさ・スピーディーな融資に重きを置いているのが消費者金融カードローンで、最短で申込みをした当日の借入れも可能です。とくに大手消費者金融では最短で1時間前後という驚きの融資スピードを誇るなど、「今日中にお金が必要」という人にとっては心強い存在となっています。

銀行系カードローンと比較すると金利は高い傾向にあります。しかし、多くの消費者金融カードローンでは無利息期間が設定されているので、短期での返済のメドが立つようであれば有力な選択肢といえそうです。

消費者金融のランキングを見る信販会社のカードローン

上記2つのカードローンの中間に当たるのが「信販会社系カードローン」です。信販会社とは商品の代金を一時的に立て替え、後から請求すること(販売信用取引)を事業とする会社のことをいいます。主たる例であるクレジットカードで考えると分かりやすいかと思います。

信販会社は銀行のような預金業務を行わない金融機関という観点から消費者金融と同じ「ノンバンク」という区分をされることがあり、カードローンについても消費者金融カードローンとともに総量規制の対象となっています。この総量規制については後述します。

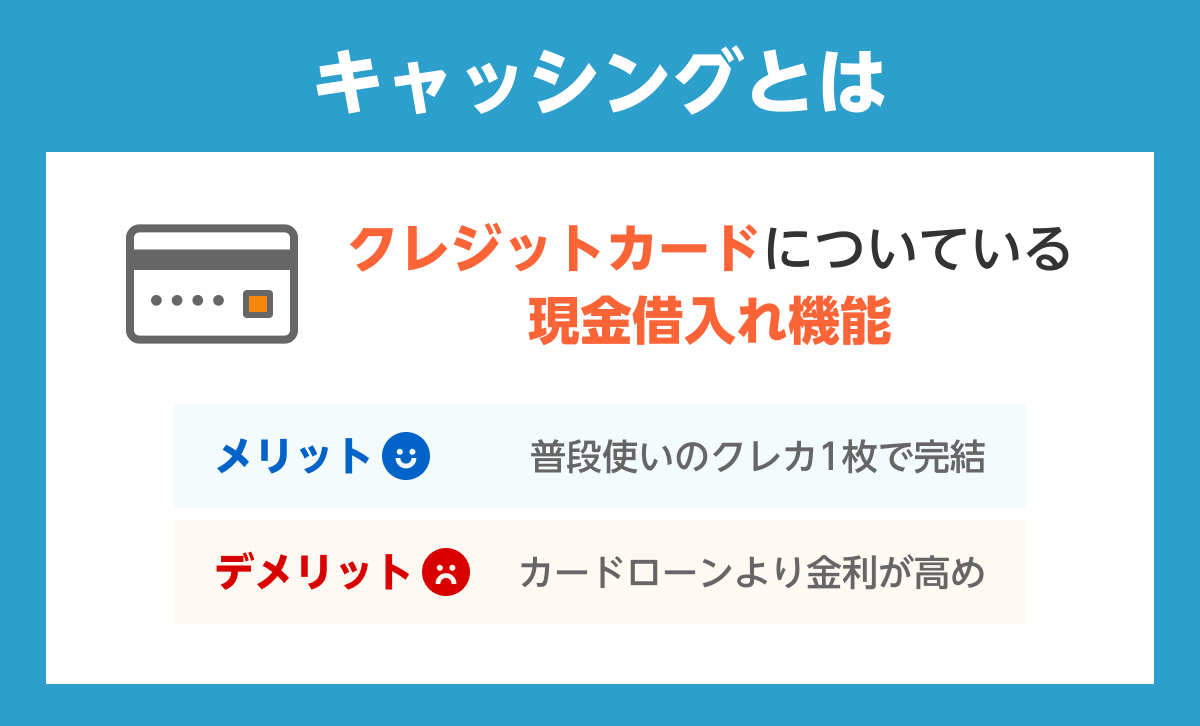

カードローンとキャッシングの違いを知ろう

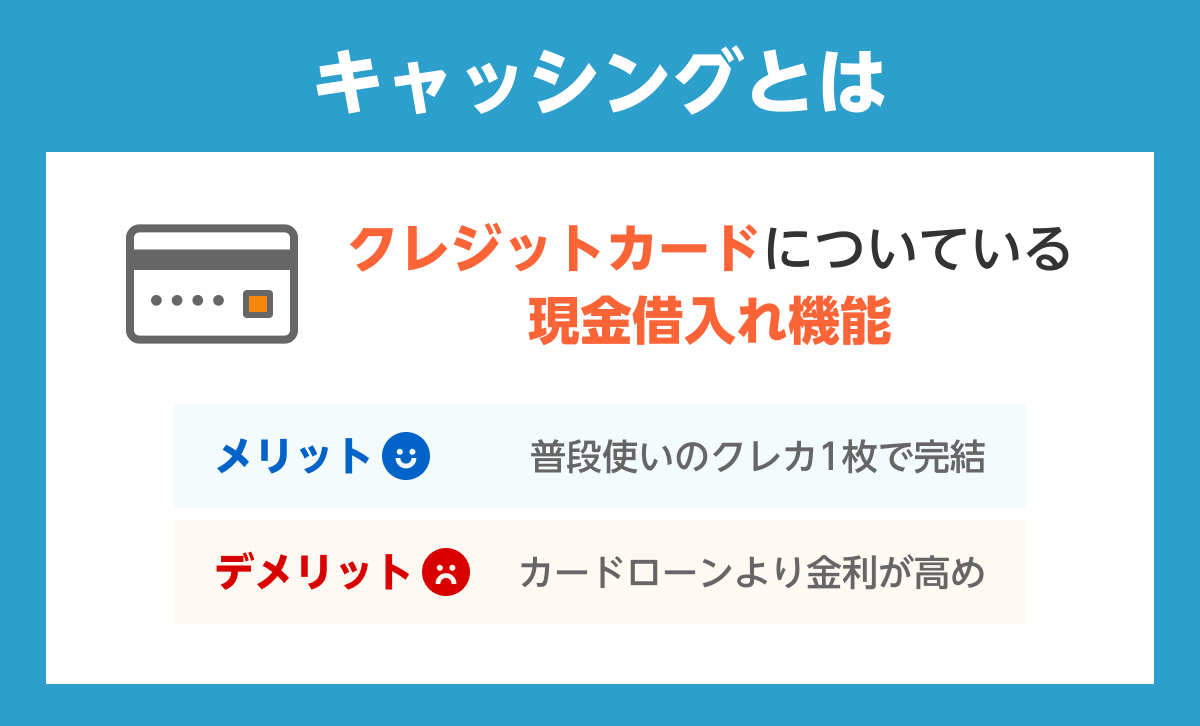

クレジットカードに付帯した現金借入れ機能のことを「キャッシング」と呼びます。クレジットカードをコンビニや銀行にあるATMに入れることで、クレジットカードに設定されたキャッシング枠の範囲内で何度でも借入れが可能です。

本来の「キャッシング」は現金を借りられるサービスの総称であり、広義にはここで述べた「(クレジットカードに付帯するサービスとしての)キャッシング」に加えて前述の「カードローン」も含まれます。ただし、近年一般的な用法として前者のみを「キャッシング」と呼び、カードローンとは区別することが多くなっています。

狭義のキャッシングはクレジットカード1枚でショッピングと借入れの両方ができる点で便利ですが、一方でカードローンに比べてやや金利が高い傾向にあります。

カードローンとリボ払いとの違い

リボ払いとは、分割払いのように返済期日を決めるのではなく一定の返済金額をあらかじめ設定し、完済まで少額返済をし続ける返済方法のことをいいます。毎月の返済額は事前に決めた一定かつ少額で済むため、毎月の家計が苦しいという人には頼りやすい返済方法といえます。

クレジットカードのリボ払いが「定額方式」と呼ばれる最初に決めた固定の返済額でずっと返済を続ける方法であるのに対し、銀行系のカードローンでは借入残高の大きさによって返済額が増減(スライド)する「残高スライド方式」を、消費者金融カードローンでは借入残高に一定の割合を掛けて返済額のラインを設定する「定率方式」を採用している例が多数です。これらもすべてリボ払いの一種です。

カードローンとフリーローンとの違い

「フリーローン」とはその名前の通り、借入れたお金の使用用途が自由な(制限されていない)ローンのことを指します。住宅ローンやマイカーローン、ブライダルローンといった「目的別ローン」と対になる言葉です。

使い道が限定されているぶん金利が低く設定されている目的別ローンと比べ、フリーローンは金利が高い傾向があります。そのフリーローンの中でもいわゆる「カードローン」のように必要なとき必要なだけ借入れできるものと、必要な資金を一括で借入れするものがあり、一般的には後者を「フリーローン」といいます。

性質の違いから、カードローンは少額の融資を受けたい場面、フリーローンは必要な総額がはっきりしている場面に適しているといえます。

カードローンのメリットは?

借りたお金の用途は自由

ローンの中には、借入れたお金の使いみちが決められているものがあります。たとえば住宅ローンであれば、「住宅の購入資金や新築資金といった住宅購入にまつわる用途」に限られています。その他、自動車購入のためのマイカーローンなどがあり、利用用途が限られているローンを「目的別ローン」といいます。

目的別ローンとは異なり、カードローンは使いみちが原則自由です。借入れたお金は目的を問わず、自由に使うことができます。冠婚葬礼などの急な出費や、資格取得のための費用、給料日までの生活費に充てるなど、人によって用途はさまざまです。

無担保・無保証人でお金を借りられる

カードローンは担保・保証人なしで契約できるので、簡単な手続きでスピーディに借入れできます。担保とは、借り手が返済できなくなったとき、貸し手にお金に代わって提供する約束をした資産のこと。例えば住宅ローンの場合、土地や建物が担保となり、返済が滞った場合は物件を差し出します。保証人とは、借り手が返済できなくなった際に返済を肩代わりする人のことで、担保の一種です。

カードローンの契約ではそれらを用意する手間が省けるうえに、最短即日での融資が実現できます。担保が必要なローンの審査では、提供された物件・人が適切かどうかまで見られるので手間も時間もかかる傾向に。無担保・無保証人なら、本人の返済能力を確認するだけで審査結果が出るので、クイックな借入れが可能です。

審査が早い

カードローンの審査は、ほかのローンと比べて早めに結果が出る点も特長です。

目的別ローンを例にとってみると、マイカーローンは申込みから借入れまで2週間以上、住宅ローンになると仮審査(事前審査)に3日から1週間程度、さらに本審査で1〜3週間を要するケースが一般的です。

対してカードローンは、申込み当日から数日程度で借入れが可能です。とくに消費者金融カードローンの融資スピードは群を抜いており、すぐにでも現金が必要となる状況でも、最短30分ほどで融資が受けられます。

利用限度額の範囲内なら何度でも借りられる

カードローンは、契約時の審査によって決められた利用限度額の範囲内であれば、何度でも借入れることができます。一度にまとめて返済する必要はなく、毎月少額ずつ返済していくことも可能です。ボーナスが入った月に多めに返済し、返済期間を短くすることもできます。

借入れや返済の方法は、店頭窓口の他、コンビニのATMやインターネット振込などに対応しているカードローン会社が一般的です。こういった利便性の高さは、カードローンのメリットです。

コンビニATMやスマホにも対応

カードローンはその大半がコンビニや銀行などのATMと提携しています。

とくにコンビニは大手3社が日本全国をカバーしており、出先でお金が必要になったときでもカードさえ持っていれば時間を気にせずどこでも現金を引き出すことができるのは大きなメリットです。提携ATMの操作による借入れなので、融資を受けていると気づかれにくい点も嬉しいポイントではないでしょうか。

さらに金融機関によっては「カードレス」「スマホで完結」といったふうに、カードを発行せずスマホアプリのみで借入れ・返済を行えるサービスもあります。カードレスでの借入れでは、提携ATMから引き出す方法のほか、自分の口座へ振替をしてもらうことも可能です。

コンビニATM対応カードローンのランキングを見るカードローンのデメリット

上述の通りメリットの多いカードローンですが、デメリットも存在します。

まず、一般的に住宅ローンやマイカーローンなどの目的別ローンに比べて、カードローンは金利が高めであることが挙げられます。使用用途が自由である利便性と天秤にかけて比較する必要があります。

借入限度額の範囲内であれば繰り返しの利用が可能であるというカードローンの特性も、安易に借入れを重ねてしまう危険性と表裏一体な部分があります。さらに通常利用するだけであれば問題ありませんが、万が一返済に遅滞が生じた場合には信用情報への影響が出てしまう恐れもあります。

メリットばかりでなく、デメリットもよく理解したうえで利用するようにしましょう。

カードローンの注意点と危険性

例えば元金と利息を毎月支払っていくカードローンの返済計画について、月々の支払額を高めに設定すれば日々の生活費に苦しむことになりかねません。万が一そこで返済が滞ってしまったとなれば信用情報に傷がつくというその危険性については先に述べた通りです。

だからといってあまりに低く返済額を設定してしまうと、必然的に返済のペースも遅くなり、完済までの期間が長くなってしまうジレンマがあります。元金の減りが少ないぶん、結果的に総返済額が膨らんでしまうリスクも。

安易に借入れができてしまうことも、返済計画に影響するため注意が必要です。「返せないからよそで借りて」と多重債務に陥ってしまっては元も子もありません。

高金利のカードローンには注意

序盤で述べたようにカードローンの中にも「銀行や信用金庫のローン」「消費者金融のローン」「信販会社のローン」があり、それぞれに特徴をもちます。

とくに金利に注目したとき、消費者金融ローンが高い傾向にあります。融資スピードの速さや審査の通りやすさ、無利息期間の設定、返済方法が多彩に用意されているなどメリットも多い消費者金融ローンですが、金利は返済にかかわる重要な部分ですので、よく確認しておく必要があります。

なお、消費者金融でもいわゆる「闇金業者」からは絶対に借りてはいけません。国や都道府県の許可を得ることなく無登録で貸金を行い、「絶対に借りられます」「審査なし」といった甘い言葉で誘い、法外な金利が設定されるトラブルが多発しています。

多重債務・過払いの可能性

銀行や消費者金融など、複数の貸金業者から借入れをすることやその状態を多重債務といいます。

例えば手元のお金が少なくカードローンの返済が難しくなった場合、どうにか返済しようと新たに別の場所で借入れを作るようなケースがあります。ほかにもカードローンAの借入限度額が上限に達してしまい、それでも足りずに別の現金枠を求めてカードローンBに手を出してしまうパターンもあります。

ちなみに貸金業法では、借入額の総量を制限する「総量規制」という制度が設置されています。複数の貸金業者からの借入合計金額が年収の3分の1を超えて借入れすることはできません。債務者が多重債務問題に陥らないように構築された制度です。

返済遅延などによる信用情報の損失

カードローンをきちんとした返済計画のもとで利用するぶんには問題はないですが、仮に不慮の事態などで支払いの遅れが発生した場合、個人の信用情報に影響が出る点もリスクのひとつです。

信用情報に「お金を返済する能力が乏しい」「支払いを怠る可能性がある」といったネガティブな履歴が残ることは、別のカードローンやクレジットカードの申込みをする際の審査が必然的に厳しくなり、その後新たなローンに申込む際に利用限度額が少なくなったり、審査に通らなくなったりする悪影響に直結します。

かといって別のカードローンから借りて返済に充てる、という付け焼き刃では問題を先送りにするだけなのでおすすめできません。返済遅延になってしまう可能性がある場合は、カード会社へ相談するなど早めの対処が求められます。

銀行カードローンのメリット・デメリット

カードローンのメリットとデメリットを説明してきましたが、ここからは金融機関のタイプごとに個別に解説していきます。

まず銀行カードローンについては、比較的金利が低いことが大きなメリットです。

一方で、銀行カードローンは融資スピードが遅いというデメリットも。暴力団など反社会的勢力への資金供与を防ぐ観点から申込者の情報を警察庁のデータベースへ照会することが2018年より義務づけられたためで、その照会作業が最短1営業日を要するために実質的に即日融資が不可能となっています。

そのほか、消費者金融カードローンに比べてカードレスの対応がまだ少ない点もデメリットといえます。

消費者金融のメリット・デメリット

消費者金融カードローンは、融資スピードの速さが強力なメリットです。大手消費者金融であれば最短30分前後で審査終了するものも存在します。

申込みの簡潔さや借りやすさといった利便性も大きなポイントです。審査も一般的には銀行カードローンより通りやすい傾向にあり、返済手段やサイクルなども多岐に設定されているケースが多くあります。カードを発行せずスマホアプリなどで申込みや利用を完結できるカードレスも消費者金融カードローンでは普及が進んでいます。

一方、ネックとなるのは金利の高さです。高い利息は元本の返済が滞り、信用情報の傷や多重債務といったトラブルの原因にもなりかねません。

| 融資スピード | 審査 | 金利 | 備考 |

|---|

| 銀行 | 遅い | 厳しめ | 低い | 総量規制の

定めはない |

|---|

| 消費者金融 | 速い | 通りやすいとも | 高い | カードレスの

対応が進んでいる |

|---|

銀行カードローン・消費者金融の違いのまとめ

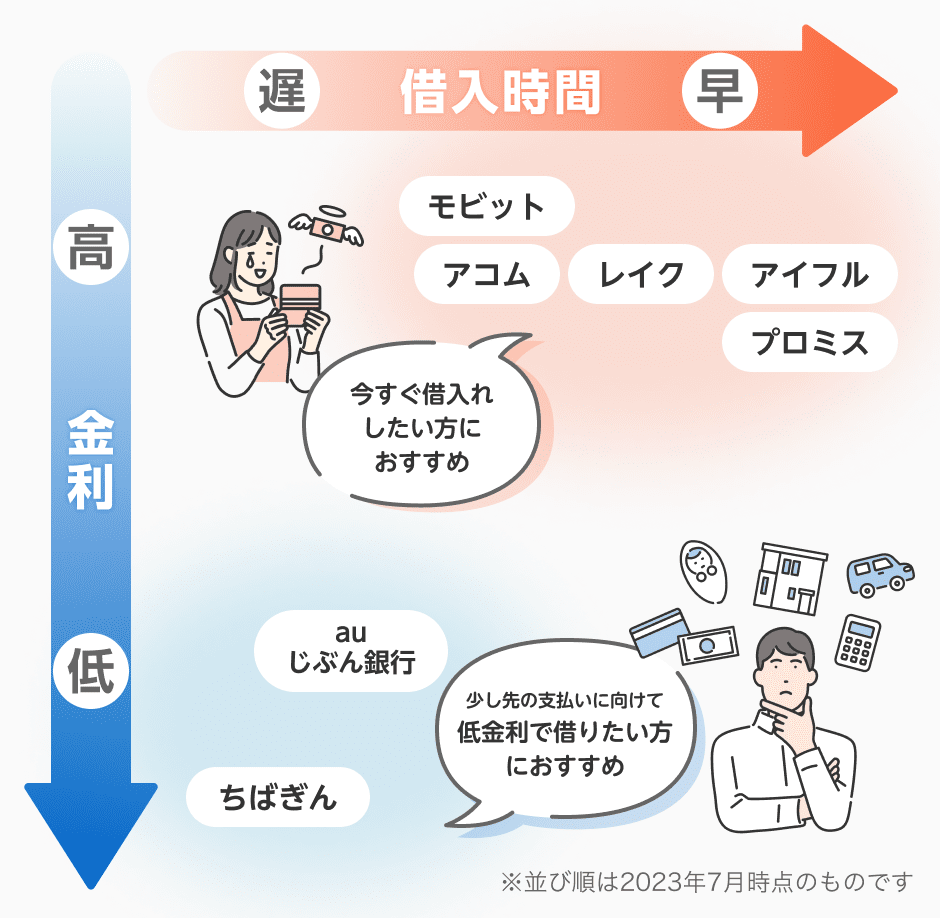

ここまで、銀行カードローンと消費者金融カードローンの違いを見てきました。

金利は銀行カードローンが低く、消費者金融カードローンは高く設定されています。一方で融資スピードについては、銀行カードローンは実質的に即日融資が不可能であるのに対して消費者金融カードローンは最短30分レベルでの融資を実現しています。

いずれもメリット・デメリットが裏返しの関係にありますので、「とにかく今すぐに現金が必要」「返済のメドは立つので金利を抑えたい」など、置かれている状況などから申込む金融機関のタイプを選択しましょう。

銀行カードローンのランキングを見る消費者金融のランキングを見るカードローンの選び方のポイント

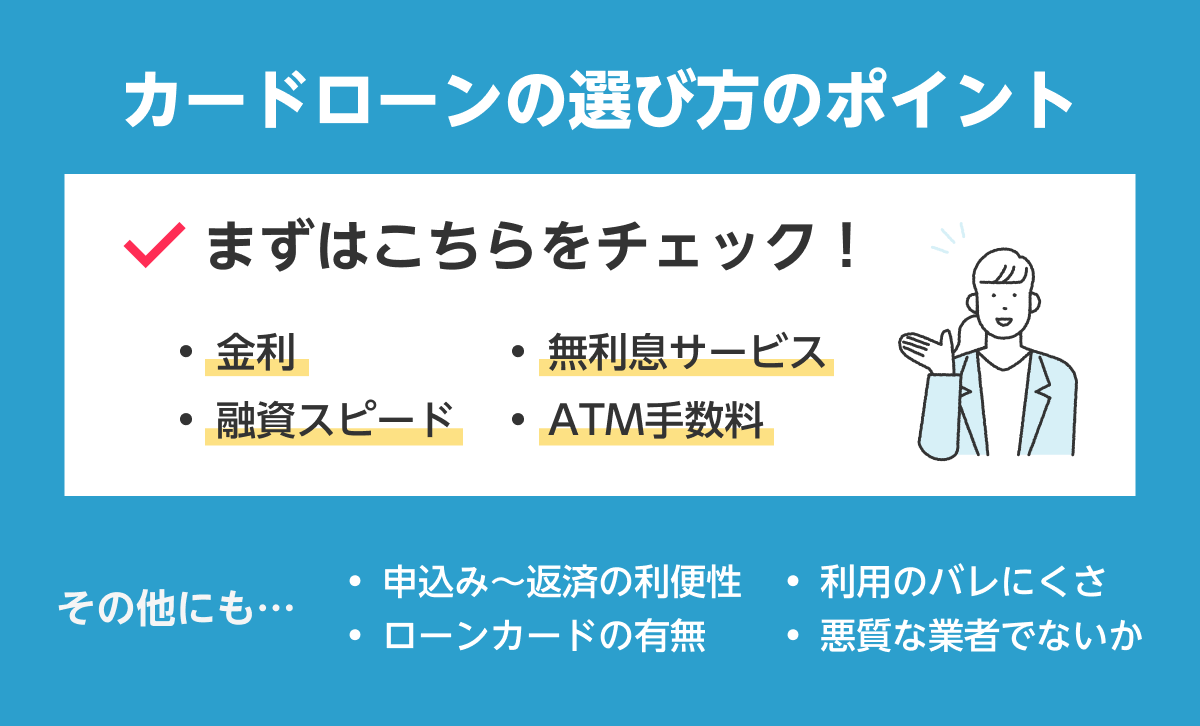

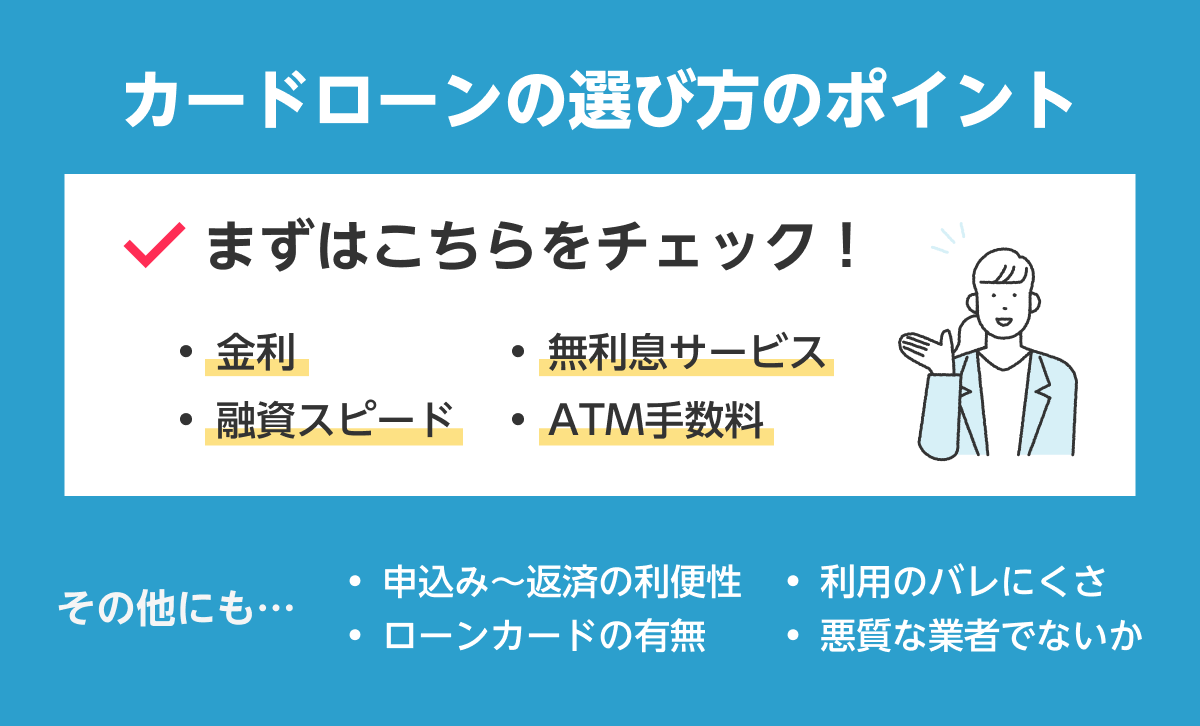

カードローンを利用する際には、借入先を慎重に選ぶ必要があります。これまで述べてきた銀行カードローンや消費者金融カードローンといった分類だけでなく、双方を個別に見ても各社がそれぞれに異なる金利や規約を定めてサービスを提供しています。

自分の利用目的や返済計画と照らし合わせて不利益にならないか、最善な借入先はどこか、そもそも不法な悪質業者ではないかなど、チェックすべき点は多くあります。少々面倒でも、きちんと調べたうえで借入れを行うことが後々のトラブルを防ぐ大切なポイントです。

金利や審査通過率、借入れや返済を行う際の利用のしやすさなど、いくつかの項目を以下で見ていきましょう。

金利を比較する

カードローンの金利が何%になるかは、審査を受けてみなければ分かりません。しかし金利の幅全体が低いカードローンから選べば、低金利で借りられる可能性は上がります。

低金利のカードローンランキングを見る無利息サービスがある金融機関を使う

カードローンで借りたお金を返済するときには、借りた金額に対して金利に応じた利息をプラスして返さなければいけません。そのため当然ですが、借入金額よりも返済金額の方が高くなります。

できるだけ返済の負担を抑えるには、無利息サービスの利用を検討してみましょう。無利息期間内に完済できれば、支払利息を0円にできます。

ただし無利息期間内であっても、返済が遅れてしまった場合は無利息サービスの適用外となってしまいます。無利息サービスは「規約違反をせず正しく使っている人に適用されるもの」と考えてください。

無利息期間があるカードローンのランキングを見る悪質な業者からは絶対に借りない

お金を借りられるカードローンは上手に活用すればとても便利なものですが、中には悪質な業者もいます。

貸金業を営むには財務局長や都道府県知事の登録を受ける必要があります。しかし、悪質な業者が無登録で違法な金利で貸し付けを行っている場合があるので注意が必要です。「ヤミ金」などの呼び方を聞いたことがある人もいるのではないでしょうか。

信頼できる借入先かどうかを判断するために、次のような点をチェックしてみてください。

正しい登録番号を所有している会社か、法定内の金利設定か(年利20%まで)、「審査が甘い」「絶対借りられる」などの宣伝をしていないか登録番号が正しいかどうかは、金融庁のWebサイトなどで確認できます。

貸金業法で定められた最高金利は年20%となっていますので、それ以上の金利で貸し付けを行っている場合は違法業者です。金利をチェックする際は利息だけでなく、手数料や保証料などの諸費用も含めて計算した実質年率をチェックするようにしましょう。

また、いくら審査が早かったり簡単だったりしても、絶対に利用しないでください。悪質な業者から借入れると、利息がかさんでなかなか完済できないばかりか、親族や勤め先にまで脅迫じみた取り立てがされてしまう可能性もあります。

手数料無料のATMから返済できる

返済時にかかるATM手数料は1回100~200円程度ですが、何回も利用すれば大きな出費になる可能性があります。

毎月の返済をATMから支払いたい、あるいは繰り上げ返済などでATMを何度も利用する予定がある人には、ATM手数料が無料のカードローンがおすすめです。

カードローンの中には、自社ATMに加えて提携ATMの手数料も無料のものがあります。

全国のコンビニに設置されている提携ATMなら気軽に立ち寄ることができ、一見するとキャッシング返済の操作をしているように見えない点もメリットです。

手数料0円で使えるATMの場所を確認しておきましょう。

融資スピードを比較しよう

カードローンの利用を検討している人の中には、急いでお金を借りたい人もいるでしょう。

消費者金融カードローンは、最短で即日融資を受けられる(申込んだその日にお金を借りられる)場合があります。銀行カードローンは審査の結果が出るまでに時間がかかってしまうため、最短でも翌日の融資です。借入れまでの時間の短さを最優先する場合は、消費者金融カードローンを検討しましょう。

融資スピード順のカードローンランキングを見る審査通過率を調べる

一般論として金利が高い商品ほど審査に通りやすい傾向はあるものの、カードローンの審査は詳しい審査基準が明らかになっているわけではないため、審査が甘い金融機関を見つけることは不可能です。

それでも、どれくらいの割合が審査を通過しているのかを調べてみることは比較材料の一つにはなるかもしれません。

とくに消費者金融においては各社「マンスリーレポート」や「月次指標推移」といった資料で新規成約率などの数値を公表しています。審査に通過したものの契約はしなかった、という人も含まれているため単純に新規成約率=審査通過率とは言えませんが、参考のひとつとして見てみるのもよいでしょう。

返済手数料を比較する

カードローンの返済方法には約定返済と任意返済の2つがあります。返済計画に沿って毎月行わなければならない約定返済を基本として、手持ちのお金に余裕ができたときなどに追加で返済する任意返済が文字通り任意で行われます。

約定返済には口座振替が多く用いられるほか、ATM入金やネットバンキングによる振替え、振込みといった方法も利用可能。任意返済には口座振替はなく、ATM・ネットバンキング・振込みなどから選択することになります。

返済の回数が増えるほどかさんでいくのが返済手数料。1回ごとは少額でも、回数が増えればその額は侮れません。「無料か有料か」「いくらかかるのか」「安い(無料の)時間帯はあるか」「無料回数は何回あるか」なども確認しておくとよいでしょう。

利用がバレにくい借入先かチェックする

カードローンの申込みに際し、申込者が申告した勤務先にきちんと在籍しているかどうかを確認するために在籍確認が行われます。

在籍確認は勤務先への電話連絡により行われることが大多数ですが、会社にカードローンの利用がバレたくないという人も多いはず。会社によっては事前に相談することで電話がかかってくる時間を指定できたり、どうしても電話をかけてほしくないという場合には書類の提出によって電話確認に代えてくれたりするケースもあります。

また、申込みはネットでできたのに契約は来店を要する、というパターンも。店舗への出入りを避けたい場合、Webで契約まで完結する商品を選ぶことも重要です。

Web完結で契約できるカードローンランキングを見るレディースローンや配偶者貸付の有無を確認する

女性向けのローンサービスを意味するレディースローン。女性専用ダイヤルが設けられている(コールセンターで女性オペレーターが対応してくれる)、一見するとローンカードであると気づきにくいデザインのカードを発行してくれるなど、ローンの利用に抵抗のある女性に向けた商品です。

配偶者貸付は、収入が著しく少ないかあるいはゼロであるために貸金業法によりローンがほとんど借りられない、もしくは利用できない主婦・主夫などに向けた制度として、同意を得た配偶者の収入を合算してその3分の1までの借入れを可能とするものです。

レディースローンも配偶者貸付も一部の会社のみの対応であるため、ニーズに合致する場合はその有無もチェックする必要があります。

申込み・借入れ・返済の利便性

上手にカードローンと付き合っていくうえで、申込みや契約、借入れや返済がストレスなく便利に行えるかという点も重要なポイントです。

申込資格は明朗でわかりやすいものがベター。利便性で言えば求められる必要書類の種類も少ないに越したことはないでしょう。先に述べた在籍確認は申込者の希望する対応方法にもよりますが、簡潔に済む会社を選びたいものです。

カードローンでの借入れ・返済は店頭窓口のほかコンビニ・銀行ATMでの入出金、インターネットによる振込みに対応している会社が一般的です。とくにATMは利用するシーンが多くなることが予想されるので、利用しようとしている借入先が自分の生活圏にあるATMと提携しているか否かは要確認です。

ローンカードの発行有無

在籍確認の電話が勤務先にかかってこないように対応してもらったり、郵送物が自宅に届かないようスマホで明細を確認できる商品を選んだりと、カードローンの利用が周囲にバレるのを防ぐためにありとあらゆる手を講じたのに、「財布を開いたタイミングでローンカードが見つかってしまった」というケースも起こり得ます。

ローンカードの所持でバレてしまうことへの対処として、銀行カードローンの場合はローンカードの新規発行ではなく手持ちのキャッシュカードにローン機能を付加してもらうことができます。また消費者金融カードローンの場合は、現在多くの会社がカードレスでの利用に対応しています。

郵送物がないカードローンランキングを見る借換えやおまとめローンの可否

「借換えローン」とは、現在契約している借入先Aから新しい借入先Bに借換えるためのローンを指します。「乗り換えローン」とも呼ばれ、より金利の低い借入先に乗り換えることで返済負担を減らす効果が期待できます。カードローンに限らず住宅ローンなどローン全般で用いられています。

借換えローンに似た商品として「おまとめローン」があり、複数の金融機関からの借入れを一本化する商品をいいます。借入先を1つにまとめることで返済がシンプルになり管理がしやすくなるメリットがあるほか、毎月の返済負担や支払い総額が軽減される可能性もあります。対応の可否は金融機関によって異なるので、事前に確認しておきましょう。

借換え可能なカードローンランキングを見る専業主婦におすすめのカードローンとは?

ここからは申込者のステータスごとにおすすめのカードローンを紹介していきます。

収入のない専業主婦(夫)の場合、そもそも申込資格に合致せず利用できないカードローンが多数あるのが現状です。ただし、銀行カードローンの場合はその配偶者に安定した収入があれば借入れが可能となるケースもあります。その場合は専業主婦(夫)の名義で契約でき、銀行によっては配偶者の同意を要しないケースも存在します。

消費者金融カードローンの場合は総量規制があるため年収のない専業主婦(夫)は実質的に利用できません。ただし、先述した配偶者貸付を用いることで、配偶者の年収の3分の1を上限に借入れが可能になります。それぞれ対応するカードローンを探すようにしましょう。

学生におすすめのカードローンとは?

学生の場合も基本的には安定した収入がないものとして、専業主婦(夫)と同様に扱われるケースが大半です。

申込可能なカードローンの場合は「パートやアルバイトによる安定した収入」といった表現で条件が付くことが多いようです。またその場合、満20歳以上か否かなど年齢の要項が課される例があるのも学生のケースならでは。

カードローンではないものの、ローンを利用したい学生の有用な選択肢として「内定者専用ローン」もあります。卒業前などで今はアルバイトをしておらず収入がなくても、就職後の安定した収入が見込める場合にその点を考慮してローンを組んでもらえる商品です。

派遣社員におすすめのカードローンとは?

派遣社員について申込資格などの項目で触れているカードローンは数えるほどしかありません。とはいえ、実質的にはパートとアルバイトと同じく重視されるポイントは返済能力が見込めるかどうか。「安定した収入」の要件を満たすのであれば、ステータスを虚偽なく申請することが肝心です。

なお在籍確認用の電話番号は、派遣元と派遣先の両方の電話番号を伝えておくのがベターでしょう。

個人事業主におすすめのカードローンとは?

自営業や個人事業主の場合でも、申込不可と明言されていない限り審査で求められる点はこれまでと同じ。ただし、使用用途が自由であることがメリットであるカードローンにおいて、「事業性資金は不可」と但し書きがあることには注意が必要です。

事業用の資金を準備したいのであれば、個人事業主や法人のための「ビジネスカードローン」を検討してください。

通常のカードローンとは異なり事業資金専用の商品なので、生活費などに充当することはできませんが、カードローンの一種であることから借入限度額の範囲内であれば回数や時期を問わずお金を借りられる点がメリットです。

カードローンの利用方法

カードローンの利用にあたっては、申込みから審査、契約までの準備や借入れ・返済を行う方法だけでなく、繰上げ返済の方法や返済が間に合わない場合の対処法など、イレギュラーな場面での対応方法を知っておく必要があります。

いつ・どこで使えるか、手数料はかかるのか、など、便利でお得にカードローンを利用するための知識も得ておいて損はありません。シーンごとの具体的な利用方法を順に見ていきましょう。

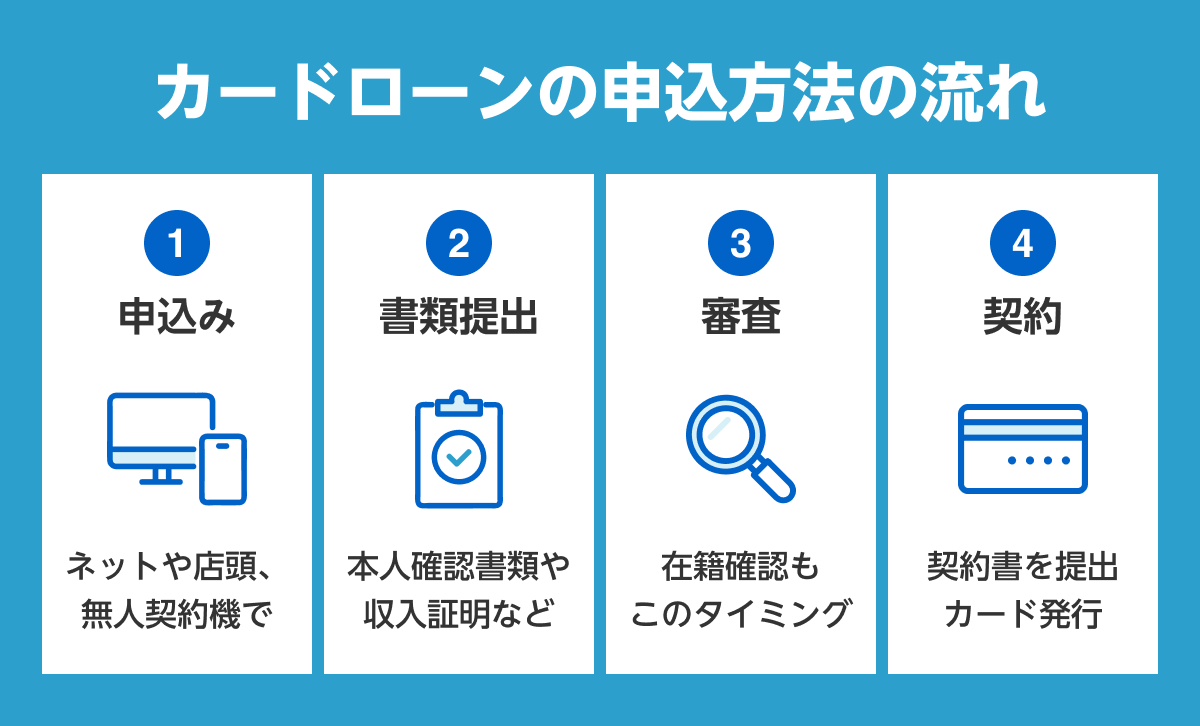

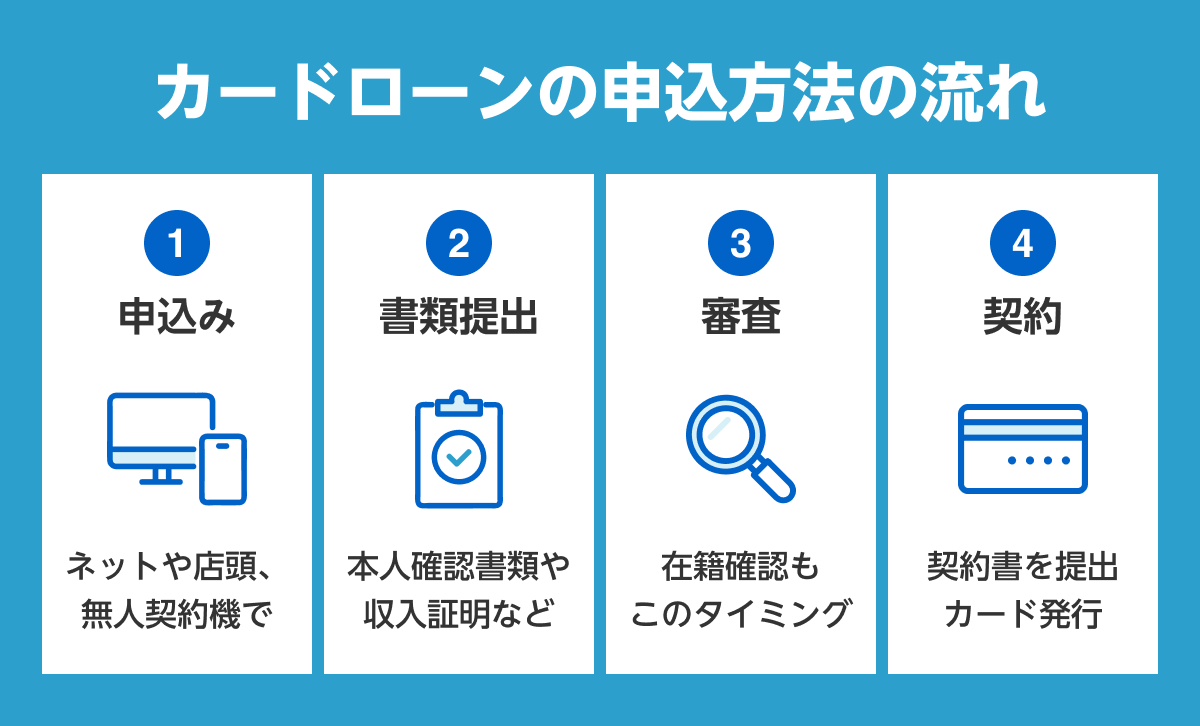

カードローンの申込方法の流れ

カードローンの申込みは、一般的に以下の流れで進みます。

- ①インターネット(パソコンやスマートフォン)・店頭・無人契約機・電話などで申込み

- ②本人確認書類や収入証明など、必要書類の提出

- ③カードローン会社による審査、在籍確認

- ④審査通過の連絡とカードの発行、契約書の提出

カードローンの申込条件と必要な書類

カードローンは商品ごとに個別の申込資格が設けられています。例えば年齢の下限が18歳からのものもあれば、満20歳以上を要件とする商品も。銀行カードローンの場合、所定の保証会社の保証を受けられることも条件となっています。

またこれまで述べてきたように「安定した収入」があることは、どの会社でも大前提とされています。この部分を証明するものとして書類審査があり、そのための重要な参考資料として提出を求められるのが給与明細書や源泉徴収票、確定申告書などの収入証明書類です。提出書類は収入証明書類のほか、運転免許証やマイナンバーカードをはじめとする本人確認書類も用意しておく必要があります。

カードローンの審査プロセス

カードローン会社は手元に届いた本人確認書類や収入証明書類、照会により知り得た信用情報などをもとに審査を行います。

電話での在籍確認は、ほぼすべてのカードローン会社で行われると考えておいたほうがよいでしょう。どうしても勤務先への電話は避けたいという人は、事前にその旨カードローン会社へ相談することをおすすめします。

審査基準は公表されていないため「こうすれば必ず通る」という話は不可能ですが、述べたようなプロセスを通して総合的な判断のもとで審査結果が下されます。

カードローンの限度額とは

カードローンは銀行や信用金庫、消費者金融など、さまざまな金融機関がサービスを提供していますが、貸金業者(消費者金融やクレジットカード会社など)からお金を借りる場合には「総量規制」という借入れを制限する制度があります。

- <総量規制とは>

- 貸金業法によって定められた、借入額の総量を制限する制度のこと。多重債務問題の解決を目的として設けられました。

債務者が貸金業者から借りられる金額の総量は「債務者の年収の3分の1まで」とされています。複数の貸金業者からお金を借りる場合でも、「各貸金業者からの借入れの合計金額」が年収の3分の1以内に収まらなければなりません。

ちなみにカードローンの審査では、申込者の借入状況・年収を次のように確認しています。

<借入状況>

信用情報機関が相互に連携し、記録データを確認

<年収>

申込フォームに入力した年収や、申込者が提出した収入証明書類で確認

借入金の総額が総量規制の上限に達すると、新たな借入れはできなくなります。

この総量規制には、例外・対象外となる貸付があります。主に次のようなものは、総量規制の対象に含まれません。

- <総量規制の対象とならないもの(例)>

- 銀行や信金、ろうきんのカードローン

- クレジットカードのショッピング枠

- 住宅ローンや自動車ローン

- おまとめローン・借換ローン

銀行や信用金庫、ろうきん(労働金庫)のカードローンは総量規制の対象外になります。これらの金融機関のカードローンは、貸金業法に基づいて行われているわけではないからです。ただし総量規制はなくても審査は厳正に行われますので、「総量規制の対象外だからたくさん借りられる」というわけではありません。

クレジットカードのショッピング枠も、総量規制の対象には含まれませんが、クレジットカードのキャッシング枠で借入れた金額は、総量規制の対象となります。そのためキャッシング枠の借入残高がある状態でカードローンを申込むと、借入金額が希望より少なかったり、審査に落ちてキャッシング不可となったりする恐れもあります。

住宅ローンや自動車ローンなど、一般に低金利で返済期間が長い融資については、総量規制は適用されません。また、そもそも貸し手が銀行や信金などの金融機関であれば、貸金業法の適用を受ける貸し付けではないため、総量規制の対象外になります。

おまとめローンや借換ローンは貸金業法で「顧客にとって一方的に有利となる借換サービス」とみなされているため、総量規制の例外となります。

- <おまとめローンとは>

- 複数の会社から借りたお金を一本化するローンのこと。限度額を高くすることで、金利を下げることができます。

- <借換ローンとは>

- カードローンの借入先を変更すること。より低金利なカードローンに借換えることで、返済の負担を減らすことができます。

総量規制の対象や対象外・例外など詳しい情報は、日本貸金業協会の公式サイトをご覧ください。

審査に受かるコツ・金利が低くなるコツ

先述したようにカードローンの具体的な審査基準については各社明示しておらず、いわゆる必勝法や絶対的な攻略法などはありません。また万が一審査に通らなかった場合、「なぜ審査に落ちたのか」も教えてもらえません。

そうした前提をふまえたうえで、審査でとくに重視されるのは信用情報でしょう。遅延なくお金を回収できるかをチェックするプロセスなので、これまでの借入状況や返済実績の内容次第ではこの人には貸せないと判断されることになります。

ほかにも申込時に申告した年収や入社日などの内容、さらに問題なく在籍確認できたかなども判断基準となるでしょう。信頼できるステータスであればあるほど、金利も低く設定してもらえることになります。

金利を決めている法律について解説

カードローンの金利は「利息制限法」という法律によって上限が決められています。

▼ローン金利の上限額| 借入額 | 金利上限 |

|---|

| 10万円未満 | 年20% |

|---|

| 10万円~100万円未満 | 年18% |

|---|

| 100万円以上 | 年15% |

|---|

正規のカードローン会社が、この数値以上の金利で貸し付けることはありません。金利の上限を超えている貸金業者はいわゆる闇金であり、違法業者です。また闇金は先ほどの実質年率を表記していないこともあります。見せかけの金利で低金利と思わせて、契約後に高額な手数料を請求してくることもあるので注意してください。

カードローンの返済方法

カードローンの返済には、口座自動引き落としやATM、店頭窓口など、複数の返済方法が用意されています。返済計画を立てる前に、自分が返済しやすい方法を確認してみてください。

繰り上げ返済とは

「繰り上げ返済(随時返済)」は、毎月決められたサイクルで一定の返済額を支払う「約定返済」とは別に、お金に余裕があるときに追加で返済をする方法です。

繰り上げ返済で返済した分は、借入残高(元金)の返済に充てられます。利息は借入残高に対してかかるので、元金を減らせばそれだけ利息も減らせます。返済期間を短縮できれば、さらに支払利息を減らすことができます。

たとえば「ボーナスが出て約定返済以外にも返済する余裕ができた」「思わぬ臨時収入があった」といったときには、繰り上げ返済をして借入残高の元金を減らすのがよいでしょう。

1万円や2万円など少しずつの繰り上げ返済であっても、確実に元金を減らしていくことが早期完済に向けて大きなステップになります。

最終的な返済総額を抑えたい場合は、こまめな繰り上げ返済がおすすめです。

なお、繰り上げ返済は約定返済とは別の支払いとして扱われます。前月に繰り上げ返済をしていても、次の約定返済ができなければ遅延と見なされ、場合によっては信用情報に傷がつく可能性もあります。

「繰り上げ返済でお金を払ったから今月はもう返済できない!」ということがないように、十分に注意してください。

一括返済とは

「一括返済(全額返済)」は、借入残高を一度に返す返済方式です。繰り上げ返済より返済期間を大幅に短縮し、支払利息を大幅に減らすことが可能です。

しかし一括返済は、一度に高額の支払いが必要になります。

どうしても一括返済をしたいからと無理をすると、またお金が足りなくなり借入れすることになりかねません。繰り上げ返済を定期的に行いながら、無理なく支払えるタイミングで一括返済するのがおすすめです。

また硬貨非対応のATMでは残高の端数が入金できないため、一括返済するには店頭または銀行振込での手続きが必要な場合もあります。

返済が間に合わない場合

カードローンの返済が遅れることは、さまざまな側面に悪影響を及ぼします。電話やメール、郵便物などで催促の連絡が入るだけでなく、遅延損害金が延滞している日数に応じて発生します。借入限度額に空きがあっても追加融資ができなくなったり、信用情報に傷がついたりする実害も。催促されてもなお遅延を放置すれば、一括請求や法的処置による財産の差し押さえに発展する可能性もあります。

精神的にも経済的にもリスクの大きな返済の遅延。間に合わなそうだと思ったら、その時点で早急にカードローン会社へ相談することが大切です。大手消費者金融カードローンなどでは公式サイトのマイページで返済期日の変更を行うことが可能なものもあります。

借入限度額を上げるには?

カードローンの金利を低くするには、借入限度額を増額するのが一般的です。そのためには、申込時の審査だけでなくその後の利用状況も重要になってきます。

毎回期日を守って返済したり、繰り上げ返済で早めに支払いを進めたりすれば、貸付元である銀行や消費者金融などからの信用は高まります。貸付元との信頼関係を強くすることによって、増額申請がとおる可能性が高くなるのです。

ちなみに借入限度額を上げたからといって、その枠いっぱいを借入れる必要はありません。それまで100万円だった借入限度額が300万円になっても、利用金額を変える必要性はないのです。

いまのカードローンである程度実績を作れている人は、増額を申込んでみるのもひとつの手です。

ただし返済計画はしっかり立て、不要な借入れはしないように気を付けましょう。「増額するとお金を借りすぎてしまうかも...」という心配がある人は、無理に借入枠を増やさないのが賢明です。

カードローン以外でお金を用意する方法

カードローンに関する説明をしてきましたが、お金を確保する方法はカードローンに限りません。申込資格や審査結果などの関係で利用が不可能となった場合、カードローン以外でお金を用意する方法を知っておけば焦ることなく次の一手を取ることができます。

銀行には使用用途の自由なフリーローン、結婚や教育費など用途が決まっているなら金利の低い目的別ローンなどの選択肢もあります。また、民間でなく国や地方公共団体、専門機関などから融資を受けられる公的融資の制度も知らないと損。世帯の置かれている状況などにより、検討する価値はあるでしょう。

日払い・単発の仕事で働くことも、借入れを作らずに即日で現金を得られるメリットがあります。

カードローンへの不安や疑問を解決する

カードローンは手軽に利用できるものの、借金なので利用には不安がつきものです。できる限り事前に解消しておきたいですし、疑問は潰しておきたいでしょう。

カードローン会社側の説明だけでは見えてこない良い点も悪い点も含んだ情報を収集することが、健全にローンを利用するための大切な要素です。

クチコミを確認する

インターネットでカードローン会社の名前と「クチコミ」や「評判」といった言葉で検索すると、実際にその商品を利用した人の実体験を閲覧することができます。

なかにはそうしたクチコミをまとめてくれているWebサイトもあり、即日での融資に成功したか、家族にバレずに利用できたか、申込時の年齢や年収・業種と雇用形態はどうだったか、など、申込みや利用に際して大いに参考となる情報が満載です。

ここで気をつけたいのが、ページのアクセス数を増やそうといい加減なクチコミや架空の利用歴を掲載している可能性があること。商品のイメージを上げるために良いことばかり書かされているケースもありえるので、そのクチコミが信頼に足るものかどうか疑う目線も大切です。

なお、カードローンカタログ内の各商品のページでは、実際の利用者のクチコミが投稿されています。商品の詳しい情報とあわせてチェックしてみてください。

カードローン人気ランキングを見るYahoo!知恵袋で相談する

匿名で質問した内容に誰かが回答してくれるナレッジコミュニティ「Yahoo!知恵袋」に相談するのもひとつの手です。Web上の記事やクチコミサイトで掲載されている情報がすべてではないので、質問によってはじめて知りえる情報もあるかもしれません。

カードローンについてとくに知りたいと思っている点をピンポイントで尋ねることができる点もメリットです。「全体的な流れはわかったけれど、この部分のもう少し具体的な話が知りたい」といったニーズにも合致するでしょう。

ただし、虚偽や見当違いの回答がつく可能性もあります。Yahoo!知恵袋もクチコミサイトと同様、その信頼性は冷静に判断しなければいけません。