プロフィール

外資系投資銀行を経てファイナンシャル・プランナーとして独立。『夫婦で貯める1億円』(ダイヤモンド社)など著作多数。日本テレビ「有吉ゼミ」、フジテレビ「ホンマでっか!?TV」などテレビ出演多数。

NISAを使って、投資信託で資産運用を始めたいと考えている方も多いでしょう。2024年から非課税限度額が拡大され、非課税保有期間が無制限化されるなどNISAは利用しやすい制度に変わりました。

NISA制度では、成長投資枠(一般NISAを引き継ぐ形の制度)とつみたて投資枠(つみたてNISAを引き継ぐ形の制度)の併用ができ、年間投資上限額は合計で360万円(成長投資枠が年間240万円、つみたて投資枠が年間120万円)です。

投資信託は成長投資枠でもつみたて投資枠でも購入でき、資産運用の初心者も始めやすい金融商品です。NISAを使った、投資信託の購入の仕方、選び方などを解説します。(ファイナンシャル・プランナー 花輪陽子)

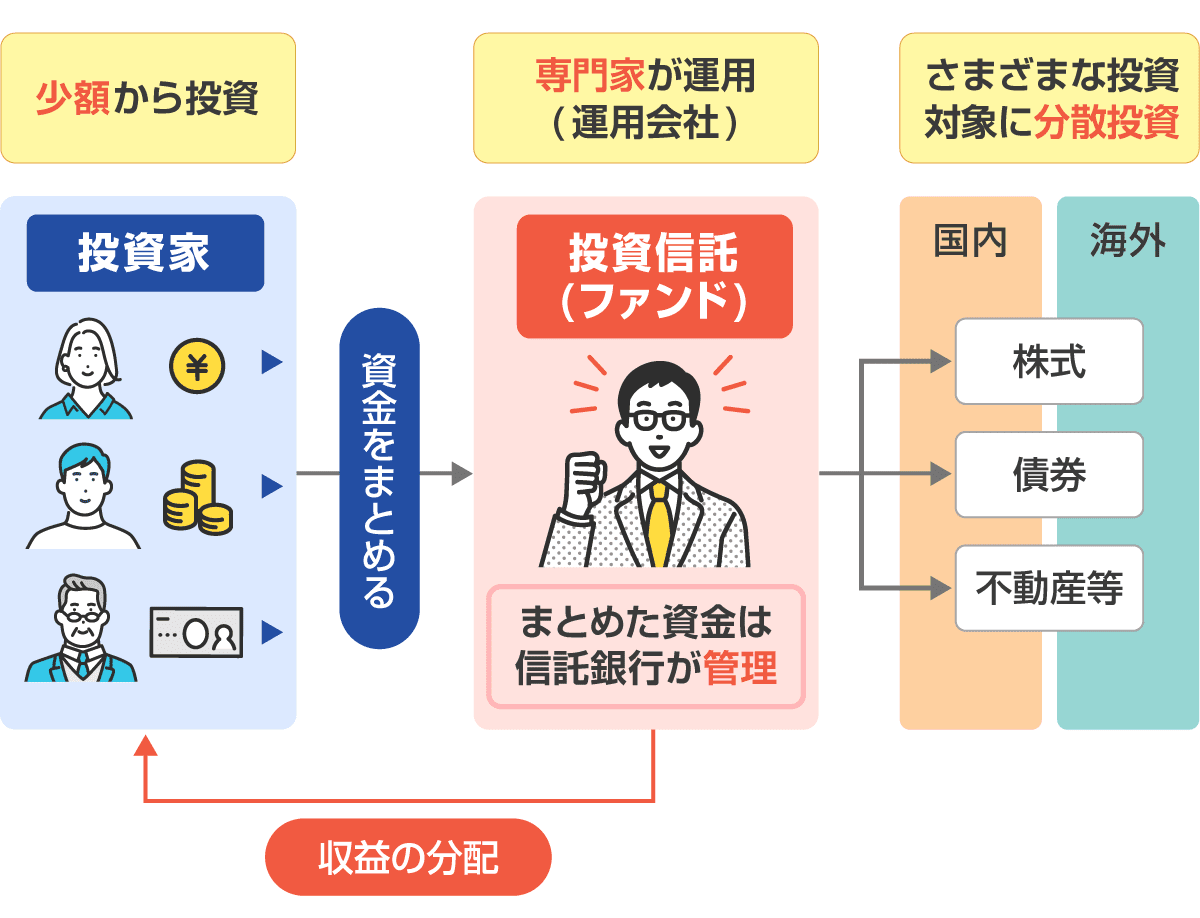

投資信託とは、投資のプロが運用するパッケージ商品で、複数の株式など金融商品の詰め合わせのようなものです。投資信託の商品によっては、保有中に分配金(運用利益や元本から、投資家に資産の一部を払い戻すお金)というお金を受けることができる場合もあります。NISAでは分配金も非課税で受け取ることができます。投資信託の中身は株式、債券、不動産など様々な金融商品が詰められています。収益性が高い商品から安全性を重視したものまで様々です。

個別の株式に投資をする場合、投資をする最低単元が決まっており、1銘柄でも数十万円必要な場合もあります。また、どの株式を買うべきかの銘柄選定や、その銘柄がいつ値上がりするのかのタイミングを見極めることは投資初心者には困難です。投資信託の利点は、少額からプロが運用をする金融商品にアクセスができることです。また、資金は販売会社を経由して信託銀行が信託財産として分別管理をするという、安全な仕組みも利点の1つです。運用会社(委託者)は投資信託の運用方針を決めて、受託者である信託銀行などに証券の売買の指図を出します。取引価格となる基準価額は原則毎営業日表されており、決算の際には監査も受けており、透明性も高いです。

投資信託を購入する際には、一括で買う方法の他にも、積立投資という方法もあります。つみたてNISAでは買い付けの方法が積立投資に限定されています。一般に1万円程度からですが、ネット証券の中では100円から投資信託が購入できる場合もあります。

しかし、預貯金のように元本保証はなく、即時に換金できるわけではありません。一般的な投資信託の場合、換金を申し込んでから口座にお金が戻るまでに4営業日程度かかります。確実に貯める預貯金と違って、積極的に増やしていくための手段だと考えましょう。

円預金などの安全資産だけでは、高い利回りを目指すことが難しい時代です。また、物価が上昇すると、以前の金額でモノが買えなくなってしまい、購買力が減り、お金の価値が目減りするリスクもあります。できるだけリスクを抑えながらリターンを狙うには、世界の経済成長に投資をする国際分散投資が効果的です。日本経済は成長が鈍化していますが、世界経済は毎年2%前後で成長をし続けているからです。海外の株式や債券などに投資をすることで、日本にいながらも成長著しい国の恩恵を受けられます。

新興国の株式と聞くと、リスクが高いように思えるかもしれません。しかし、分散投資をすることによってリスクを低減させることができます。海外の証券への投資はハードルが高く感じるかもしれませんが、投資信託を利用すれば、初心者でも少額から世界の株式や債券に投資ができます。NISAのラインナップの中からも外国株式や外国債券を選べます。

資産配分(アセットアロケーション)は投資成果(リスクとリターン)の約90%を決めるとも言われています。運用の大部分はどの銘柄をどのタイミングで買うかではなく、全体の資産配分のバランスが最も重要だと考えられています。

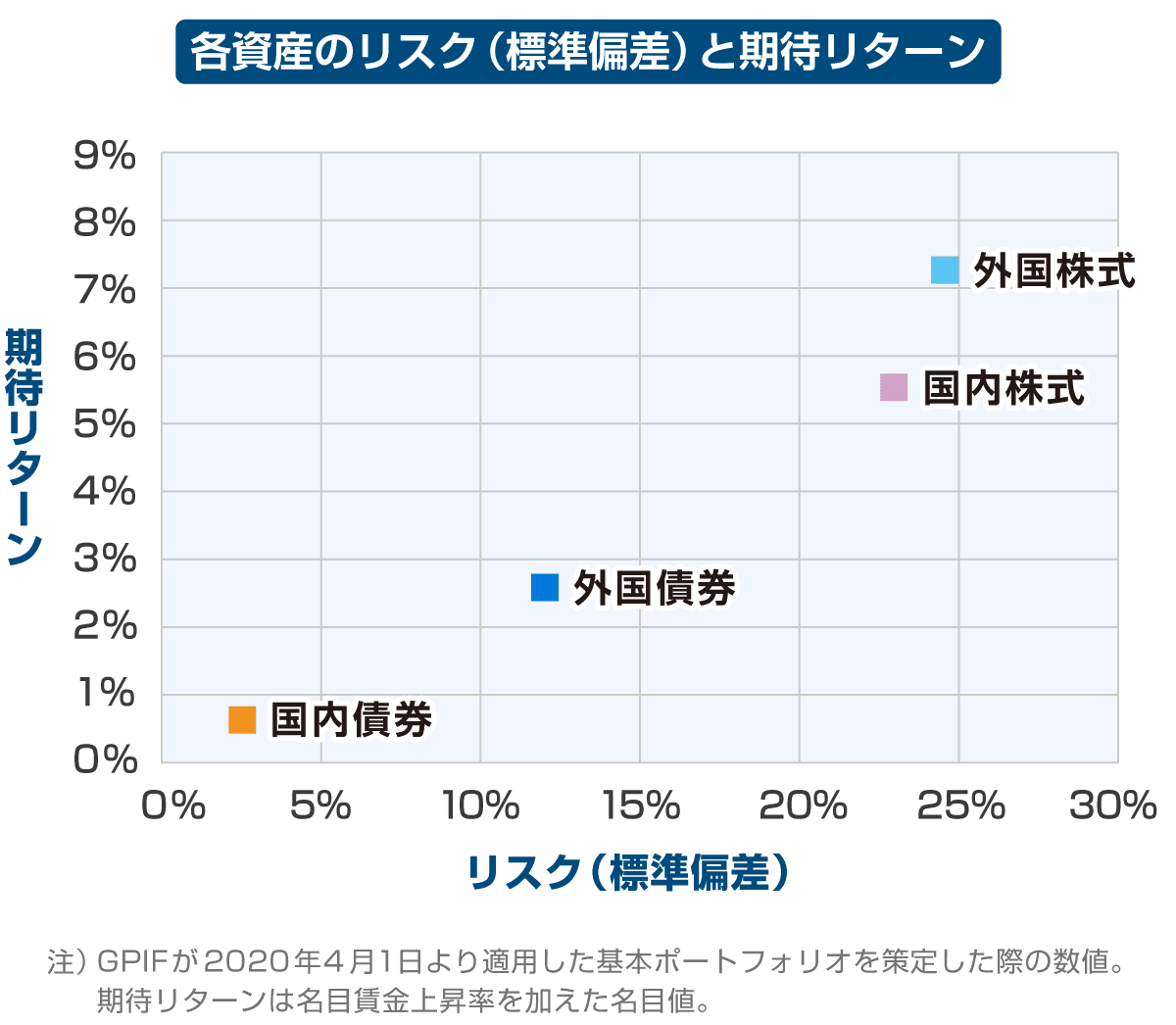

資産配分とは、複数のリスクやリターンの異なる資産クラスに分散投資することを指します。値動きは少ないがリターンも低いもの、より大きなリターンが期待できるがその分値動きが大きいものもあります。様々な異なる資産を組み合わせ、資産配分の最適化を行うことが大事になります。

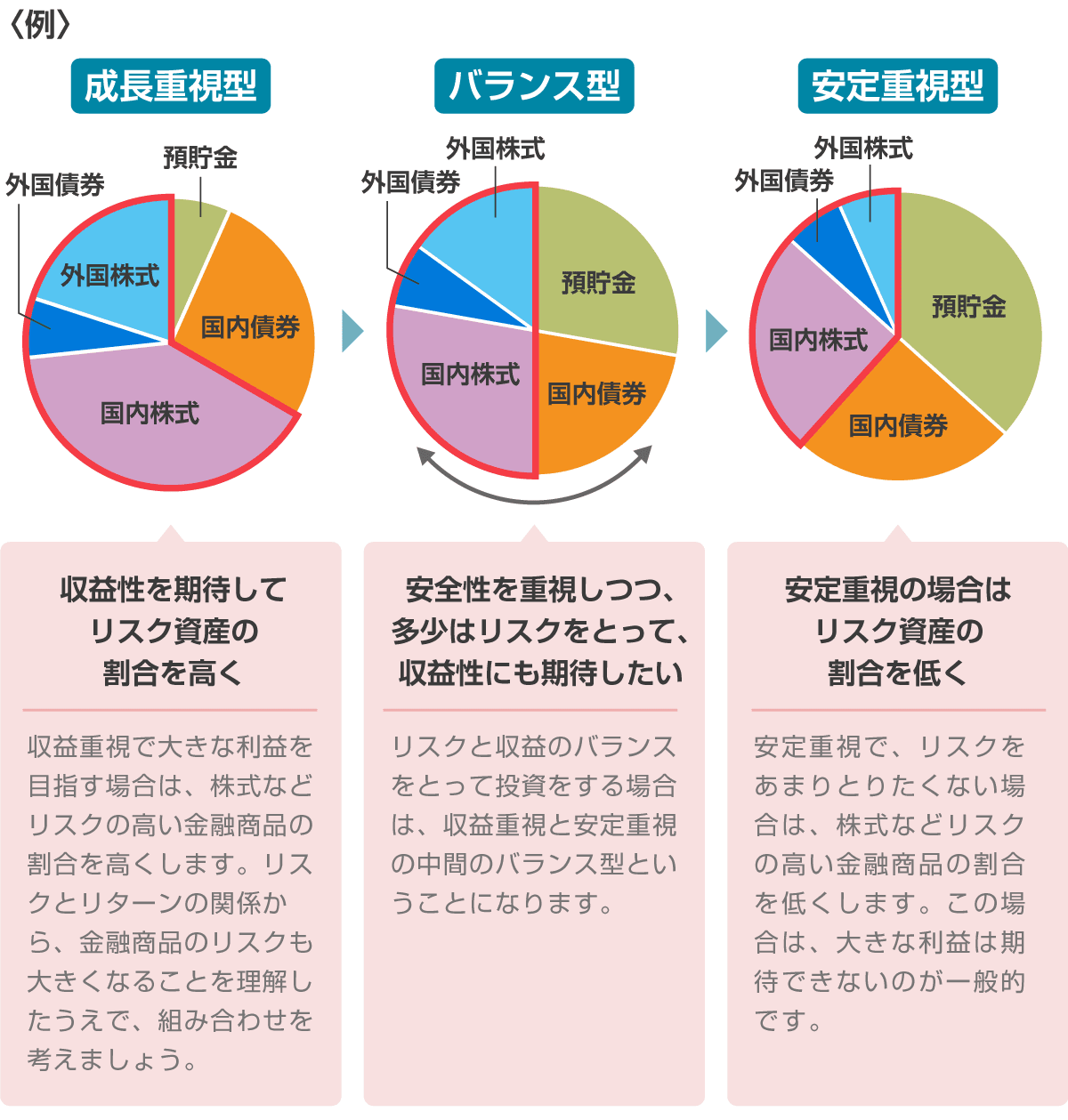

では、実際に株式に何割、債券に何割配分すればよいのでしょうか。一般に成長重視型の場合、株式の配分が多い資産配分です。反対に安定重視型の場合、債券をメインに考えます。その中間がバランス型です。自分が成長重視型、バランス型、安定重視型なのかはリスク許容度診断(外部サイト)なども参考になります。

リスクは許容できないけれど、高いリターンを期待する方もいるかもしれません。ですが、それは達成不可能な希望のために、目標を変更し、リスク許容度を高めるか、リターンの目標を下げるなどの工夫が必要です。

収益性を期待するなら、株式などリスク資産の割合を増やす必要があります。安定重視型の場合、債券が中心なので収益性は下がります。自分はどのポートフォリオを選べばよいのかを把握するには自分をよく知る必要があります。資産状況、投資にかけることができる時間軸、想定されるリスク(損失が発生した場合、自分はどのような行動を取るか)などを十分に考えましょう。例えば、40%の損失などは耐えられないという方は国内債券のみにすることも考えられます。反対に一時的に40%以上の損失にも耐えられるという方の場合、株式がメインのポートフォリオが考えられます。

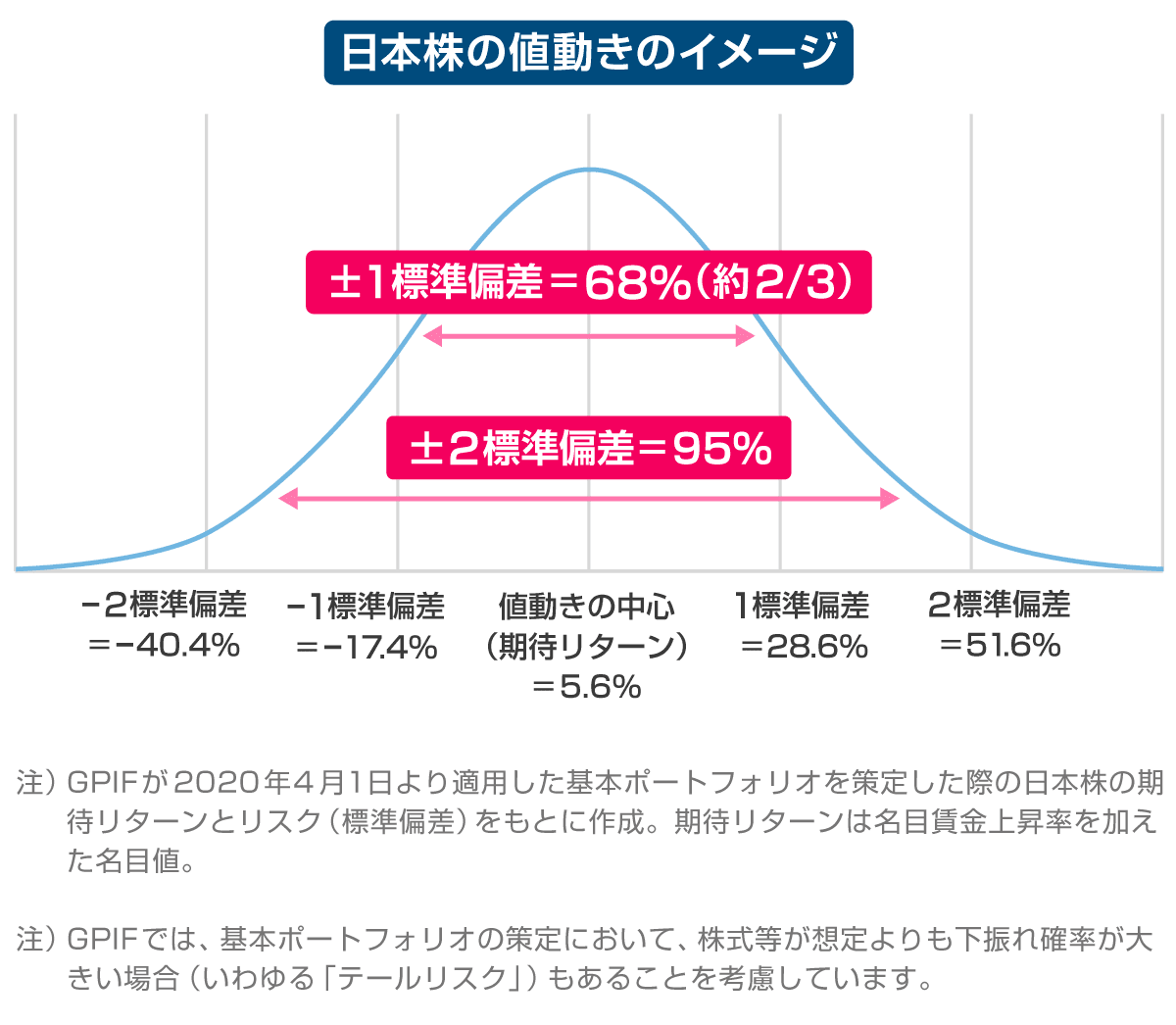

一般的にリスクとは「危険」を意味しますが、資産運用におけるリスク(標準偏差)とは、1年間のリターンが「どれくらいブレそうか」ということになります。標準偏差は統計学上の指標のひとつで、過去のデータから求められます。下図では、「年間平均リターン±1標準偏差に収まる確率は68%」「年間平均リターン±2標準偏差に収まる確率は95%」と見ることができます。

例えば、「日本株の期待リターンは5.6%、リスク(標準偏差)は約23%」という場合、±1標準偏差での1年間のリターンは 「約68%の確率で、プラス28.6%〜マイナス17.4%」になります。言い換えると、リターンが28.6%まで増える、もしくは17.4%減る可能性があるということです。2標準偏差まで考慮に入れると、プラス51.6%まで、マイナスは40.4%まで変動する場合があるということです。日本株だけのポートフォリオの場合、1年間でマイナス40%程度までぶれる可能性があります。分散投資をすることで、変動のブレを抑えて、リターンを上げる効果はあります。

特に投資を始めたばかりの頃は元本の損失に敏感になりがちです。ですが、投資はこの変動幅がリターンの源泉にもなります。短期的な変動に耐えて、長期的なリターンを得ることができるのです。日々の収支に一喜一憂せずにどっしりと構えて長期で資産運用を考えましょう。

一度ポートフォリオを決めたら、その配分にそって金融商品を当てはめて購入をする作業に入ります。例えば、成長重視型のポートフォリオで、日本債券25%、国内株式40%、外国債券10%、外国株式20%、預貯金5%だとします。次の作業として、日本債券、日本株式、外国債券、外国株式に投資をする投資信託をそれぞれ割合の分だけ購入していけばよいのです。

日本株の投資信託を一つとっても非常に多くの投資信託があります。その中でどのようにして、投資信託を選べばよいのでしょうか。

まずは国が厳選した、つみたて投資枠の対象となっている投資信託に注目をしましょう。対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、「長期」「積立」「分散投資」に適した公募株式投資信託などに限定され、2023年6月23日時点では約230本のラインアップから選ぶことができます。成長投資枠でもつみたて投資枠の対象となっている投資信託を購入できます。

投資信託を保有すると、保有中に日々のコスト(信託報酬)がかかります。そのために、手数料が低水準ということは長期で資産運用をする上で非常に重要な要素です。

信託報酬とは、投資信託の運用や管理にかかる費用です。個別株式を自分で購入する場合、売買の判断や管理等を自分で行うために保有中のコストはかかりませんが、プロに運用をお願いするとコストを支払う必要があるのです。公表されている基準価額には、すでに信託報酬が差し引かれており、追加で支払うわけではありません。

信託報酬は、年率0.5未満から2%を超えるものまで投資信託によって様々です。同じリターンの投資信託を保有する場合、もちろん保有中のコストが低い方が手取りは大きくなります。コストに差が出る理由として、運用手法の違いが挙げられます。株式運用にはインデックス運用とアクティブ運用があります。インデックス運用とは、日経平均株価やダウ平均株価などの市場全体の動きと連動する運用成果を目指す手法で、銘柄選定のプロセスが少なく運用会社の報酬などが低水準な傾向です。また、銘柄の入れ替えも少ないことから、売買手数料などのコストも小さく済みます。

アクティブ運用は、今後上昇の期待できる銘柄を厳選し、運用成果を上げることをめざす運用手法です。情報の分析、意思決定、取引執行などのプロセスが多いことや、収益を求めて積極的な売買を行い、コストもかさむことから信託報酬が高めです。

投資の初心者にとってはわかりやすく、確率的に勝率の高いインデックスファンドから始めることをおすすめします。もちろん、慣れてきたら趣味でアクティブファンドや個別株を楽しむのもありです。まずはインデックスファンドの中から、日本債券、日本株式、外国債券、外国株式等を探しましょう。最初からポートフォリオが組まれているバランス型の投資信託を1本だけ選ぶ方法でも大丈夫です。

最後に投資を始めるには十分な資金的な余裕が必要です。生活費に使うお金や1年以内に使い道が決まっているお金は投資に使うべきではありません。当面使う予定がない余裕資金で投資を行うようにしましょう。また、ゆったりと構え、5年、10年、20年など中長期的に資産の成長を待てる時間軸を考えましょう。心の平穏を保つことも重要です。急な価格変動があった場合にも夜ぐっすり眠れる範囲の余裕資金で行うとよいでしょう。

【NISA口座開設におすすめ】証券会社NISA取引手数料ランキング

NISAについては以下の記事でも詳しく解説しています。

NISAのメリット・デメリット

NISAで証券会社を変更するには

NISAでシミュレーション

NISAの成長投資枠 銘柄選びのポイント

NISAの成長投資枠とは

NISAのつみたて投資枠とは

本記事に掲載されている情報は2023年12月15日時点のものです。NISA制度に関する最新の情報は、金融庁ホームページ(外部サイト)をご確認ください。