つみたてNISAとは?

つみたてNISAは、長期的な積み立てによる資産形成をサポートするためにつくられた非課税制度です。

最長20年間の非課税期間があり、投資で発生した利益に税金がかからないので効率よく資産を増やせます。非課税投資枠は毎年40万円。20年間で最大800万円分を非課税で運用することが可能です。

また、つみたてNISAで購入できる金融商品は、金融庁の厳しい審査を通過した投資信託に限定されているので、投資初心者でも安心。投資信託は、投資資金を専門家に預けて運用してもらうことで利益を狙う商品なので、投資先や取引のタイミングなどに悩む必要もありません。

購入時の手数料も無料、維持管理費用も一定水準以下であるため、少ないコストで資産運用ができます。日本国内に在住の20歳以上の人なら誰でも利用できる制度なので、毎月コツコツ積み立てて資産を築き上げたい人にはとくにおすすめです。

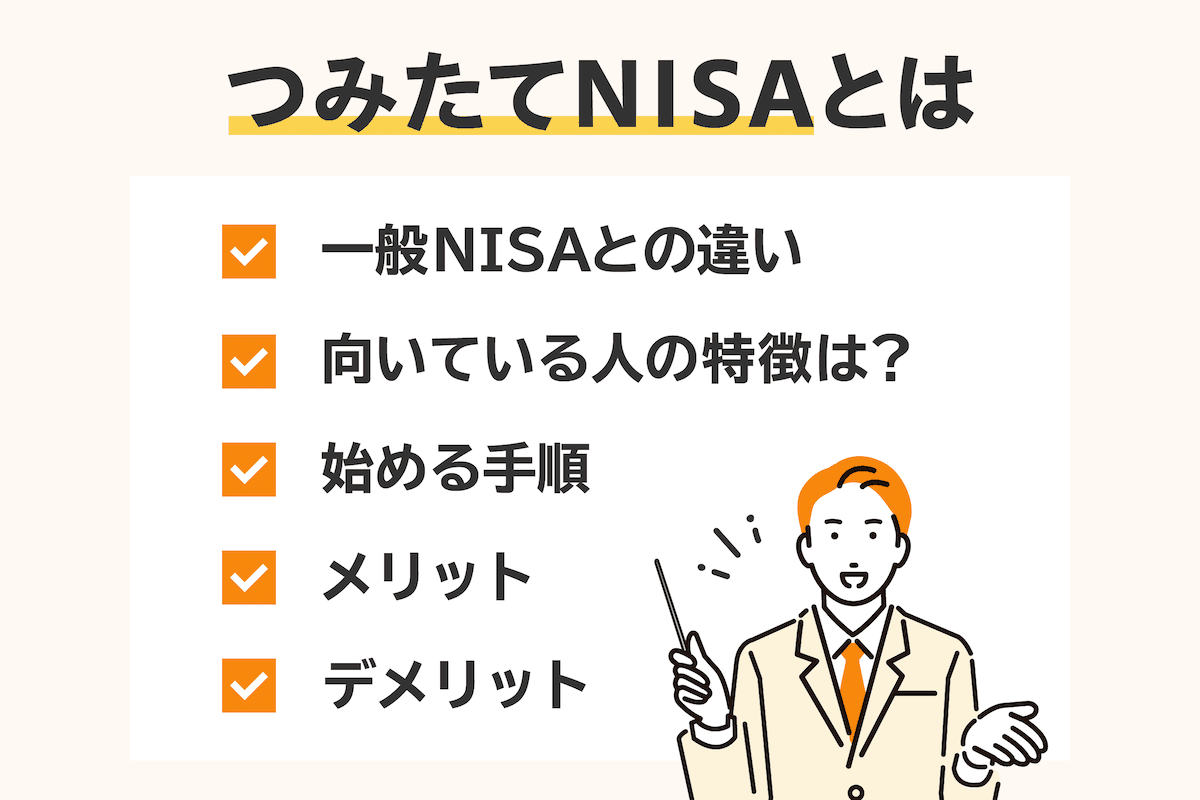

つみたてNISAと一般NISAとの違い

NISAには、つみたてNISAのほかに一般NISAと呼ばれる制度もあります。以下で、つみたてNISAと一般NISAの違いをチェックしましょう。

つみたてNISAのほうが非課税期間は長く、非課税投資枠は小さい

つみたてNISAは少額での長期運用を前提とした制度であるため、一般NISAに比べて、非課税期間は長いものの、利用できる非課税投資枠は小さいのが特徴です。

つみたてNISAの非課税期間は最長20年間、非課税投資枠は毎年40万円に設定されています。一方で、一般NISAの非課税枠は最長5年間、非課税投資枠は年間120万円です。

ただし、一般NISAでは、ロールオーバーができることも覚えておきましょう。5年間の非課税期間が終わったあとも、非課税枠で保有している金融商品を翌年の非課税枠に移動させることで、再び5年間非課税枠で運用できます。

ロールオーバーは、翌年の非課税枠を使ってしまうものの、5年間非課税で運用した商品を再び非課税にできます。このロールオーバーの制度は、2022年12月現在、つみたてNISAにはありません。

つみたてNISAの投資方法は積立投資だけ

つみたてNISAでは、毎月一定額を投資する積立投資しか選べません。つみたてNISAは長期的な積み立てによって、着実に資産を増やしていくためにつくられた制度です。年間40万円分の非課税枠は一度に使えず、各金融機関が設定した範囲内で月3万円程度を定期的に積み立てます。

一方で、一般NISAは運用方法を自分で選ぶことが可能です。つみたてNISAのような積立投資だけでなく、一度に大きな金額を投資することもできます。投資する金額やタイミングを比較的自由に決められるのが、一般NISAの利点といえるでしょう。

つみたてNISAは長期・積立・分散投資に適した商品のみが投資対象

つみたてNISAで選択できる投資対象は、長期・積立・分散投資に適した投資信託と上場投資信託(ETF)のみです。

投資信託とは、投資家から集めた資金を資産運用のプロが運用し、利益を分配する金融商品のこと。上場投資信託(ETF)は、証券取引所で売買できるように上場された投資信託のことで、日経平均株価のような指数との連動を目指すのが特徴です。

一般NISAは、つみたてNISAよりも選べる商品の種類が幅広いといえます。投資信託はもちろん、国内や海外の株式、REITなどにも広く投資ができます。REITとは、専門家に資金を預けて不動産に投資してもらい、運用して得た利益を受け取る金融商品です。

つみたてNISAでは、一般NISAに比べて金融商品の選択肢が狭くなる点に注意しておきましょう。

つみたてNISAのメリット

次に、つみたてNISAで投資を行う3つのメリットを解説します。効率よく資産を増やしていくために必要な知識なので、覚えておきましょう。

最長20年間は分配金と譲渡益が非課税になる

つみたてNISAで運用すると、分配金や譲渡益が最長20年間非課税になるのがメリットです。分配金とは、口数に応じて投資家へ分配されるお金のこと。譲渡益とは、購入時よりも価格が高くなったときに売却することで得られる差額のことです。

通常の投資では、得た利益に対して約20%の税金がかかります。たとえば、30万円の利益がでた場合でも約6万円が差し引かれてしまいますが、つみたてNISAで運用すれば30万円をそのまま受け取ることが可能です。本来差し引かれるはずの税金を運用に回せるため、効率よく資産形成ができます。

100円からでも大丈夫! 少額で資産運用が可能

つみたてNISAは少額での資産運用が可能で、金融機関によっては100円からでもスタートできます。毎月1,000~1万円ほどの生活に負担がかからない範囲で積み立てれば、長期的に資産形成を進められるでしょう。

つみたてNISAは途中から積立額の変更ができるため、無理のない金額で始めて、慣れてきたら少しずつ投資額を増やすことも可能です。

積立投資でリスクを抑えた資産運用ができる

つみたてNISAでは長期的な積立投資を行うため、リスクを抑えた資産運用ができるのもメリットです。毎月一定額を購入するため、一時的な価格変動の影響を受けず、安定した投資ができます。

毎月同じ額を積み立てると、価格が高いときには少なく、低いときには多く購入できるので、平均購入単価を抑えられるのがポイントです。この投資方法をドル・コスト平均法といい、高値づかみを防止したり、価格が再上昇したときに利益を出しやすくなったりします。

つみたてNISAでは設定したタイミングで自動的に銘柄を購入するため、買うタイミングを判断する必要がなく、運用の手間を減らせるのもうれしいところです。

つみたてNISAのデメリット

メリットの多いつみたてNISAですが、人によってはデメリットに感じてしまう部分もあります。ここから具体的に解説するので、ぜひ参考にしてみてください。

すぐにお金を増やす方法としては不向き

出典元:Getty Images

つみたてNISAは、少額を長期間運用するのが前提の制度なので、すぐにお金を増やすのは難しいと理解しておきましょう。始めてから最初の数年~10年ほどは、資産が増えている実感を得られない可能性も。

金融庁の調査では、投資期間が20年になると年利2~8%を達成した場合がほとんどでしたが、投資を始めて5年ほどは元本割れしていたケースもあったことが分かっています。

すぐにお金を増やしたいなら、つみたてNISAではなく、一般NISAを活用した株式投資など別の方法を検討してみてください。ただし、短期的に大きなリターンを狙う方法はリスクが高く、手持ちのお金を失う可能性もある点には注意しておきましょう。

元本割れする可能性がある

出典元:Getty Images

つみたてNISAの投資対象である投資信託は、預貯金とは違って元本保証がないため、元本割れする可能性もあります。先述の通り、ラインアップされているのは金融庁が認めた商品ばかりですが、確実に資産が増えるわけではなく、お金が減る可能性もあることを理解しておきましょう。

元本割れを防ぐには、分散投資を心がけることが重要です。分散投資とは、投資先や投資するタイミングを分散させて、リスクを抑えつつ安定したリターンを狙う方法を指します。

投資信託の銘柄を選ぶ際には、国内だけでなく、海外の先進国や新興国などの複数の地域に投資する商品を検討するといいでしょう。時間を分散させるには、先ほど紹介したドル・コスト平均法が有効。長期的に積立購入することで、リスクを抑えつつ資産運用ができます。

損益通算や繰越控除ができない

出典元:Getty Images

つみたてNISAで投資を行って損失が出た場合は、ほかの運用益と相殺する損益通算や、年をまたいで損失を繰り越す繰越控除ができません。

まず、つみたてNISAで損益通算ができないことを確認しましょう。通常の投資では、損失が出た場合にほかの投資で得た利益と相殺することで、支払う税金を減額できます。

例えば、投資信託で100万円の損失、株式投資で100万円の利益が出たとします。本来なら株式投資で得た100万円の利益に税金がかかってしまいますが、投資信託の損失を差し引くと利益が0円になるので税金がかかりません。

一方で、投資信託をつみたてNISAで運用して100万円の損失を出しても、差し引いて計算することができないため、株式投資で得た利益100万円はそのまま課税対象になってしまいます。

次に、つみたてNISAでは繰越控除ができないこともチェックしましょう。通常の投資で年間の損失が残った場合は、最大3年まで繰り越して利益から差し引けます。

例えば、投資信託で100万円の損失が残り、その翌年に株式投資で50万円の利益が出た場合を考えてみましょう。100万円の損失を翌年に繰り越すと、50万円 - 100万円 = -50万円の損失となるため税金が発生しません。残った50万円の損失は、さらに2年間繰り越すことも可能です。

しかし、つみたて NISAで投資信託を運用した場合、100万円の損失が生じたとしても繰越控除ができません。翌年に生じた利益50万円には、そのまま税金がかかってしまうことを覚えておきましょう。

また、一般NISAでも、つみたてNISAと同様に損益通算と繰越控除ができないので覚えておきましょう。

つみたてNISAに向いている人の特徴

続いて、つみたてNISAで投資をするのに向いている人の、代表的な3つの特徴を解説します。投資初心者や長期的に資産運用をしたい人は、ぜひチェックしてください。

投資初心者でもつみたてNISAなら安心感あり

出典元:Getty Images

つみたてNISAで運用する投資信託は、投資の専門家に運用を任せる金融商品です。自分で投資先を選定したり、値動きを気にして自分で取引を行ったりする必要がないため、手間をかけずに資産形成ができます。

ラインアップされている投資信託も、金融庁が厳選したものばかり。投資の知識が少なく、投資信託を選ぶのに自信がない初心者でも安心して始められるでしょう。

つみたてNISAは将来に向けて長期的に資産運用をしたい人におすすめ

出典元:Getty Images

つみたてNISAは、最長20年間と長期的に資産運用ができるため、老後などの将来に向けてまとまった資金を準備したい人にもおすすめです。

つみたてNISAで運用する投資信託では運用益を再投資するため、複利によって資産が増えていきます。複利とは、元本と利息の合計額に利息がつくこと。運用期間が長くなるほど、利息が利息を生んでお金が増えていきます。

例えば、毎月1万円を積み立てて年利5%で20年間運用した場合の最終的な資産は、元本だけに利息がつく単利だと336万321円。一方、複利だと367万3,594円まで増加し、最終的には31万3,273円もの差が生じます。

まとまった資金がなくてもつみたてNISAなら気軽に始められる

出典元:Getty Images

つみたてNISAは、少額で中長期的に運用することを前提とした制度。例えば、株式投資などでは、最低でも数万円の初期投資が必要になることがほとんどですが、先述の通り、つみたてNISAであれば100円から積み立てることも可能です。

運用に回せるお金が少額でも長期的に運用すれば、利益が利益を生み出す複利効果によって効率よく資産を増やすことができます。積立額はあとからでも変更できるので、気になる人は少額からでも早めに始めておくとよいでしょう。

つみたてNISAを始める手順

つみたてNISAを始める際の、具体的な手順もチェックしておきましょう。スムーズに手続きを済ませるためのポイントにも触れながら、詳しく解説します。

つみたてNISA口座の開設を申込む

出典元:Getty Images

つみたてNISAを始めるなら、まず専用のNISA口座を金融機関で開設してください。つみたてNISAの口座開設に対応している金融機関は、証券会社や銀行などで、インターネット上の公式サイトや実店舗の窓口で申込み手続きができます。

つみたてNISAの口座開設をするなら、ネット証券がおすすめです。ネット証券とは、インターネット上で出入金や取引ができる証券会社のことで、スマホやパソコンから簡単に申込み手続きができます。

ネット証券は、最低積立金額が少額に設定されている点が特徴です。取引手数料も低いことが多いので、手持ちの資金が少ない人にはとくにおすすめ。

つみたてNISAを始めるなら、どの証券会社で口座を開設するかが重要です。以下のページでは、つみたてNISA対応銘柄の取り扱いが多い順に証券会社をランキング形式で紹介しています。各証券会社の特徴も紹介しているので、つみたてNISA口座開設先を探している人は、参考にしてみてください。

本人確認書類を提出

出典元:Getty Images

つみたてNISAの口座を開設する際は、運転免許証などの本人確認書類や、マイナンバーカードや通知カードといったマイナンバー書類の提出が必要です。

金融機関によっては、マイナンバーカードを提出すると本人確認書類が不要になるケースもあります。口座を開設する金融機関でどの書類を求められるのか、事前にしっかり確認しておきましょう。

金融機関・税務署の審査を受ける

出典元:Getty Images

本人確認書類やマイナンバー書類などを提出したら、金融機関や税務署による審査が行われます。審査で確認される内容は、申込み内容と提出した書類の情報が一致しているかや、つみたてNISAの口座開設の条件を満たしているかどうかです。

提出した書類と申込んだ内容に相違点があると、書類の再提出などを求められる場合があるため、不備がないかどうか最終確認をしてから提出しましょう。

審査に通過し、つみたてNISAの口座開設が完了すれば、投資信託を購入することができます。口座開設の完了通知は、ネット証券ならメールか郵送で、実店舗なら窓口で受け取るのが一般的です。

つみたてNISAに関するQ&A

つみたてNISAを利用するにあたって、多くの人が疑問に持つポイントを事前にチェックしておきましょう。

つみたてNISAと一般NISAは併用できる?

出典元:Getty Images

つみたてNISAと一般NISAは、併用できません。1年単位で切り替えが可能なものの、一度でも買い付けを行うとその年は切り替えられないなどの条件があります。

つみたてNISAと一般NISAのいずれかを選ぶ際は、投資の目的や期間をよく考えて、自分に合うほうを選択することが重要です。

例えば、少額からスタートして長期的にじっくりと資産形成したいなら、つみたてNISAが向いています。投資信託以外に株式やREITなどのさまざまな投資にチャレンジしたい人や、投資するタイミングや金額を自由に選びたい人は一般NISAを選ぶとよいでしょう。

つみたてNISA口座と特定口座との違いは?

出典元:Getty Images

つみたてNISA口座と特定口座は、どちらも投資専用の口座ですが、投資をして得た利益が課税されるかどうかに大きな違いがあります。

つみたてNISA口座で投資をして得た利益は非課税であるのに対して、特定口座は通常どおり課税されるため、約20%の税金がかかってしまう点に注意しておきましょう。

証券会社を比較検討するならランキングを参考に

以下のページでは、さまざまな証券会社をランキング形式で紹介しています。特徴ごとに絞り込む機能もあるので、資産運用を始めるならぜひ一度チェックしてみてください。