ポートフォリオ

ハウテレビジョン Research Memo(10):2025年1月期は2ケタ営業・経常増益予想

| 現在値 | ||

|---|---|---|

| ハウテレビ | 2,498 | +48 |

■今後の見通し

● 2025年1月期の連結業績予想

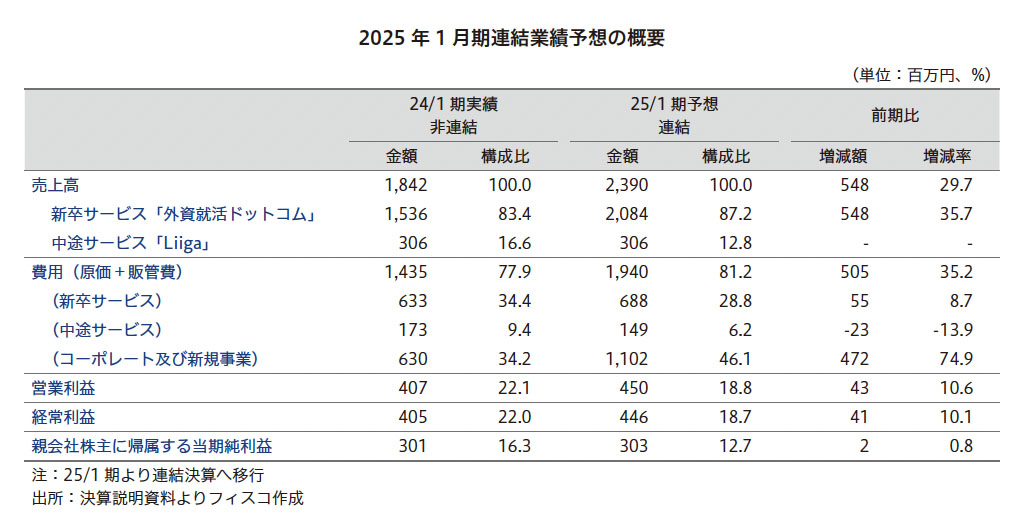

ハウテレビジョン<7064>の2025年1月期(連結決算へ移行)の連結業績予想は売上高が2,390百万円、営業利益が450百万円、経常利益が446百万円、親会社株主に帰属する当期純利益が303百万円としている。2024年1月期の非連結業績との比較で見ると売上高は29.7%増収、営業利益は10.6%増益、経常利益は10.1%増益、親会社株主に帰属する当期純利益は0.8%増益となる。新卒領域を中心に高い売上成長(548百万円増収)を継続し、費用(原価+販管費)の増加(505百万円増加)を吸収する見込みだ。

売上高の内訳は新卒サービス「外資就活ドットコム」が前期比35.7%増の2,084百万円、中途サービス「Liiga」が同横ばいの306百万円としている。取引社数や会員数の順調な増加に加え、新卒サービス「外資就活ドットコム」における顧客単価向上などの効果を見込んでいる。中途サービス「Liiga」については分社化し、利益率改善と成長再加速に向けた施策に取り組む。2024年4月に子会社化したログリオについては計画に織り込んでいない。また新規事業の知見共有プラットフォーム「Mond」については売上高を見込まず、プロダクト開発やマネタイズ化に向けた検討を加速させる。費用面は事業拡大に向けた成長投資で人件費が319百万円増加、外注費が120百万円増加、広告宣伝費・販促費が34百万円増加する計画としているが、同社は営業利益目標の達成を重視して期中のコストコントロールも継続する方針としている。2025年1月期末時点の従業員数の想定は70人程度の見込みとしている。

会社計画は2ケタ営業・経常増益予想である。営業利益率が低下する計画となっているが、弊社では、事業環境が良好であること、新卒サービス「外資就活ドットコム」において収益性の高い配信型商品の伸長により顧客単価が上昇基調であること、計画策定時点ではログリオの貢献を織り込んでいないことなどを勘案すれば、会社予想に上振れ余地があると考えている。

(執筆:フィスコ客員アナリスト 水田雅展)

《HH》

フィスコ

関連ニュース

- ハウテレビジョン Research Memo(11):新卒サービスの顧客単価向上と顧客数増加を推進、M&Aも活用

- ハウテレビジョン Research Memo(12):当面は資金を収益基盤の安定化・多様化や新規投資に充当

- ハウテレビジョン Research Memo(1):ハイクオリティな大学生の就活や若手社会人のキャリアアップを支援

- ハウテレビジョン Research Memo(2):経営理念は「全人類の能力を全面開花させ、世界を変える」

- ハウテレビジョン Research Memo(3):キャリアプラットフォーム事業を展開

最終更新:4/8(月) 15:51

注意事項

- Yahoo!ファイナンスについて

- 株式、国内指数、ETF、REIT等

- 世界の株価指数

- 米国株

- FX経済指標

- 投資信託

- 時系列

Copyright © 2024 フィスコ 記事の無断転用を禁じます。

© LY Corporation