ポートフォリオ

51歳貯金1200万円。ローンの審査に落ちました。それでも住宅を購入したい

◆今から住宅ローン2000万円を組むのは無謀でしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。

今回のご相談者は51歳の主婦の方。住宅ローンで2000万円を借り入れ、1000万円の自己資金と合わせて、新築住宅の購入を希望。ただし、昨年、住宅ローンの審査に落ち、また年齢を考えれば無謀なのかもと悩んでいるとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

▼相談者

家ほし子さん(仮名)

女性/パート・アルバイト/51歳

東海/賃貸住宅

▼家族構成

夫(会社役員/61歳)

▼相談内容

今住んでいる家は、知人の紹介で20年ほど住んでいます。その家が古くなり修繕も必要になっていますので、新築住宅の購入を考えています。

実は去年、銀行に住宅ローン申請を行いましたが全滅でした。私たち夫婦には携帯代くらいしかローンはなかったのですが、CICに信用紹介をしたところ、主人に2023年9月まで「異動」がありました。2800万円ほど借り入れをしているようです。銀行からハッキリ理由はなかったもののそのことが原因で住宅ローンが組めなかったものと思われます。

主人の年齢もありますので、すぐに家計を見直し貯蓄を増やして、少しでも頭金にしたいと思っています。私はできれば65歳まで働きたく、主人はテナント賃貸業を営んでいますので、入居者がいればこの先も同じ収入は確保できるのかなと思います。今のところ全室ご入居いただいています。

新築の一軒家を3000万円で頭金1000万円としてローン2000万円は、この先、無謀でしょうか。どうぞよろしくお願いします。

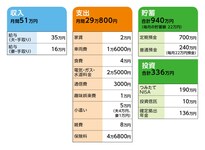

▼家計収支データ

家ほし子さんの家計収支データは図表のとおりです。

▼家計収支データ補足

(1)夫について

自営業ではなく会社役員、従業員はなし。したがって、給与は税金、社会保険料は天引きで支払い済み。

(2)夫の借り入れについて

現在の残債は2400万円ほど(6、7年後に完済予定)

(3)加入保険について

[夫]

・低解約型終身保険(終身払い、死亡保障200万円)=毎月の保険料8300円

・医療保険(終身保障終身払い、入院5000円、その他手術給付、放射線治療給付、通院特約)=毎月の保険料4600円

・がん保険(終身保障終身払い、診断一時金50万円、各種がん治療給付)=毎月の保険料5500円

[相談者]

・低解約型終身保険(終身払い、死亡保障300万円)=毎月の保険料7200円

・医療保険(終身保障終身払い、入院1万円、女性特約5000円、がん診断一時金50万円、他に手術給付、各がん治療給付)=毎月の保険料1万200円

・医療保険(払込期間10年、入院4000円、がん診断一時金50万円)=毎月の保険料1000円

・個人年金保険(60歳払込終了、10年確定、年金額31万円)=毎月の保険料1万円

(4)車両費について

家計から出ているコストは1台分(ガソリン代の他、車検費用、税金、保険は月割りで加算)。こちらの買い替え時期は2032年(購入にして15年後)。予算は200万円以下の軽を予定。

(5)雑費について

愛猫11匹のご飯代と医療費に月4万円、甥っ子姪っ子にかかる費用5000円、美容代5000円、冠婚葬祭(予備費も含む)、家電費用(予備費含む)等。

(6)公的年金について

夫:64~65歳まで4万2000円/月、65歳~9万4800円/月

相談者:11万円/月

(7)仕事について

夫:テナントの賃貸業なので基本的にはずっと継続。

相談者:今のままで60歳まで勤務、それ以降はペースを落として65歳までは働く。65歳以降は年金だけで生活費をカバーする。

(8)老後の生活費について

65歳以降は年金だけで生活費をカバーする。基本的な生活費はほぼ今と同額の予定。ただ今後、猫の医療費がかさむのではと心配。

▼FP深野康彦の3つのアドバイス

アドバイス1:安定した収入の維持、確保は住宅購入の必須条件

アドバイス2:高齢になってからの借り入れはリスク要因

アドバイス3:リスク回避の対策、備えをした上で判断を

◆アドバイス1:安定した収入の維持、確保は住宅購入の必須条件

先に結論から申し上げます。「家ほし子」さんが想定されているとおり、ご主人の現在の収入が70歳を超えてもまだ数年維持できるなら、希望どおり2000万円の住宅ローンを組んで3000万円の住宅を購入し、かつ必要な老後資金を確保することは可能でしょう。

ただし、個人経営である会社の今後の業績に不安要素があり、結果、減収の可能性もあるなら、その程度によっては、このプランはリスクが高いといわざるを得ません。

具体的に試算をしてみましょう。

その前に、信用情報機関に「異動」という事故情報が登録されているという件について。ご相談文にあります「2023年9月まで」という部分が、それ以降は事故情報が消える(一般には登録期間は完済日から5年以内)という意味であれば、ご主人名義で住宅ローンを組む以上、それまではローンは組めないということがまず前提にあります。

では、実際に住宅ローンを組んだ場合、どうなるのか。

借り入れが2000万円。全期間固定、金利1.8%で借りたとします。問題は返済期間ですが、1年後に組めたとして、ご主人は62歳。完済を80歳とすれば18年間。これで毎月の返済額は10万8500円ほど。完済が75歳ならば、約14万4000円となります。

1年後、貯蓄は264万円増えていることになります。住宅購入時、頭金1000万円を出すとなると、諸費用の200万円を加えて、残る手持ち資金は340万円。

ローンの支払いが発生すると、80歳完済の場合でも、住宅費は月8万8500円アップとなります。さらに固定資産税を月割りで加算すれば、10万円アップと考えていいでしょう。他の生活費が変わらなければ、毎月の貯蓄額は月12万円。10年間で1440万円。つまり72歳のとき、手持ち資金(投資商品等の評価額の変動は考慮せず)は1780万円となります。

ただし実際は、その間に不測、不定期の出費も当然あります。それも加味して1600万円程度とし、それに「家ほし子」さんの個人年金保険の受給総額を前倒しで上乗せすると、およそ1900万円。

また、ご主人の借り入れが6、7年後に完済とのこと。現在の残債が2400万円。7年後に完済でも、元本だけで月あたり28万5000円を返済していることになります。収入が変わらないと仮定すれば68歳から手取り収入はこの額が加算されますから、それを貯蓄に回し、その間、支払い保険料が終了している分も加味すれば、72歳のときの資産は3300万円程度になっていることになります。

本来、そこにご主人の年金受給も加えるのですが、この収入であれば、在職老齢年金制度によって全額支給停止となりそうです。したがって、ここでは考慮しません(そうであれば年金は繰下げ受給とすると、無駄がなく効率的です)。

72歳でこれだけ手持ち資金があれば、この時点で住宅ローンの残債は900万円台後半ですから、残りを全額、繰上返済してもいいかもしれません。そうなると、それ以降の住宅ローンがなくなるので、老後の生活費は月26万円ほど。年金での不足分を月6万円(年金の繰下げ受給による増額も考慮)とすれば、30年間(ご主人102歳、相談者92歳まで)で2160万円。結果、残りは160万~180万円ほどになります。

そこからクルマの買い替えや老後の予備費(住宅の修繕、リフォーム、医療・介護費用など)を捻出するのは、無理があります。しかし、ご主人がさらに2年間、収入を維持すれば、その後リタイアしても(相談者が65歳まで働く)、老後資金は1200万円ほど増えますので、それもカバーできるでしょう。さらにご主人の収入が2年、3年と継続できるなら、十分余裕のある老後ということになります。

◆アドバイス2:高齢になってからの借り入れはリスク要因

ただし、これは冒頭でも触れましたが、試算の前提、諸条件がほぼ整った場合です。そして、それが実際に想定したとおりになるかどうかというと、無視できないリスクがあることも確かです。

もっとも高いリスクは、安定した収入の維持、確保です。ご主人のお仕事の詳細はここではわかりません。経営する会社は安定した実績とテナント物件を持ち、今後も業績を維持することはほぼ確実であれば、その心配は不要でしょう。また、テナント物件を売却し、そこから会社の負債、その他コストを差し引いても、まとまった資金が残るなら、そのリスクも解消されるかもしれません。

しかし、今は景気も社会も不安定、不透明な時代です。例えば、会社の業績が落ちてしまう可能性もありますし、現在の借り入れも不安要因ではあります。

さらに、すでに高齢であること。住宅ローンを組まず、現金で購入できるならいいですが、60歳を過ぎて2000万円の負債を抱えること、それ自体、不安要因となります。事業は順調でも、年齢的にご主人の健康リスクも一般には高まると考えるべきでしょう。

家計支出でいえば、猫を11匹飼っておられる点。そのコストとして年間50万円程度かかっています。今後、猫の数が増える可能性も否定できません。想定より収入が見込めないとなると、家計を圧迫することになります。

◆アドバイス3:リスク回避の対策、備えをした上で判断を

マネープランという観点でいえば、住宅ローンを減らすことで、リスクも低減できます。借り入れを1000万円に半減すれば、返済額も半減します。先の試算に当てはめれば、72歳の時点で、収入が維持されれば、650万円ほど手持ちの金融資産は増えて3950万円。そこで住宅ローンを一括返済しても3500万円近くは残ります。5年後にご主人の収入が半減しても、72歳のとき2000万円超が残りますから、同様に一括返済も可能かもしれません。

この場合、結果的に物件価格を下げることになりますが、貯蓄ペースをさらに上げ、自己資金を増やすことで、物件価格をあまり下げず、借り入れ額を抑えるという方法もリスク回避につながります。併せて、購入時期を数年先に延ばすということも有効でしょう。

貯蓄ペースを上げるために、もっとも効果的なのが保険の見直しです。保障内容自体が現状に合っていないため、その意味でも見直しは早めにすべきでしょう。

見直しの内容ですが、まず、ご夫婦とも死亡保障の必要性は高くありません。扶養すべき家族がいないからです。低解約終身保険の加入は、貯蓄性も求めてのことと思われますが、今の時代、貯蓄や資産形成と保障は分けて考えるべき。

まして、住宅購入を希望されているなら、現金を増やし、借入額を減らしたいところ。保険料はそのまま貯蓄に回してください。

また、医療保険に関しては、特約を付ければ付けるほど保険料はアップします。高額療養費制度もあるわけですから、内容をシンプルにして、保険料コストを抑えていく。医療保険に複数加入するのも、避けたいところです。

したがって、ご主人は医療保険のみを残し、加入されている2本の終身保険は払済保険に。「家ほし子」さんも、医療保険を2本加入されていますが1本に絞って、残りは解約。終身保険は払済保険に。個人年金保険は継続します。

これで月およそ3万円の節約が可能です。10年間で360万円。「家ほし子」さんもいわれるように、これを貯蓄に回し、住宅資金を増やす。また、病気になれば、ここからかかる医療費を捻出する。そういう発想の方が合理的です。

それ以外の対策ですが、途中、老後資金が目減りしていく場合、老後生活の支出を下げる、あるいは相談者が65歳以上も働くといったことも、想定しておく必要があるでしょう。

ともあれ、ご主人の収入次第で、マネープランは大きく変わります。それはイコール、ご主人が経営する会社次第ということになりますが、事業の先行き、利益の予測についてはFPの領域ではなく、最終的には、ご主人や「家ほし子」さんが判断することになるでしょう。

マネープランとしては、リスク要因がいくつかある以上、ご相談の住宅購入については「資金的に大丈夫」とは明言できません。

まずは、購入を焦らず、よくご主人とも話し合われ、リスクについて自分たちに合った備えや対策(物件価格を下げる、貯蓄ペースを上げる、購入時期を先延ばしにする、など)も検討した上で、判断してほしいと思います。

◆相談者「家ほし子」さんから寄せられた感想

先生からの貴重なアドバイスをいただけて深く感謝いたします。やはり、主人の経営状態により良くも悪くも左右されることを認識できました。

また、保険に関しても最低限の保障と思っていましたが、まさかの保障をつけすぎとご指摘を受け、目からウロコ状態です。削れるところは削っていこうと思います。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武

あるじゃん(All About マネー)

関連ニュース

- ◆57歳貯金900万。賃貸住宅のまま老後を迎えるのが不安

- ◆48歳貯金は50万円。高校生の子どもがいますが、これから自宅を購入できるでしょうか?

- ◆50歳で独身、派遣勤務。貯金は5900万円ありますが、老後が不安です

- ◆48歳一人暮らし、貯金600万円。賃貸の騒音がひどく、マンションを購入したいと思います

- ◆59歳教育費で貯蓄ゼロ。住宅ローン残債が2000万円

最終更新:4/17(水) 22:20

注意事項

- Yahoo!ファイナンスについて

- 株式、国内指数、ETF、REIT等

- 世界の株価指数

- 米国株

- FX経済指標

- 投資信託

- 時系列

Copyright © 2024 All About, Inc. 記事の無断転用を禁じます。

© LY Corporation